Chcecie kupić mieszkanie obciążone hipoteką? Czyli takie, które sprzedający kupił na kredyt, jeszcze nie spłacił kredytu, a już sprzedaje. Takie transakcje wcale nie należą do rzadkości, a z mojego doświadczenia twierdzę, że jest ich coraz więcej. Cześć osób zastanawia się czy taka transakcja jest bezpieczna. Jest. Pod warunkiem, że wszystko dokładnie zaplanujemy i sprawdzimy. W tym wpisie podpowiem Wam, na co zwrócić uwagę przy kupnie nieruchomości obciążonej hipoteką. Przyjmę dwie opcje – kupujecie mieszkanie za gotówkę i druga opcja –posiłkujecie się kredytem hipotecznym.

Zaświadczenie o aktualnym zadłużeniu i promesa wykreślenia hipoteki

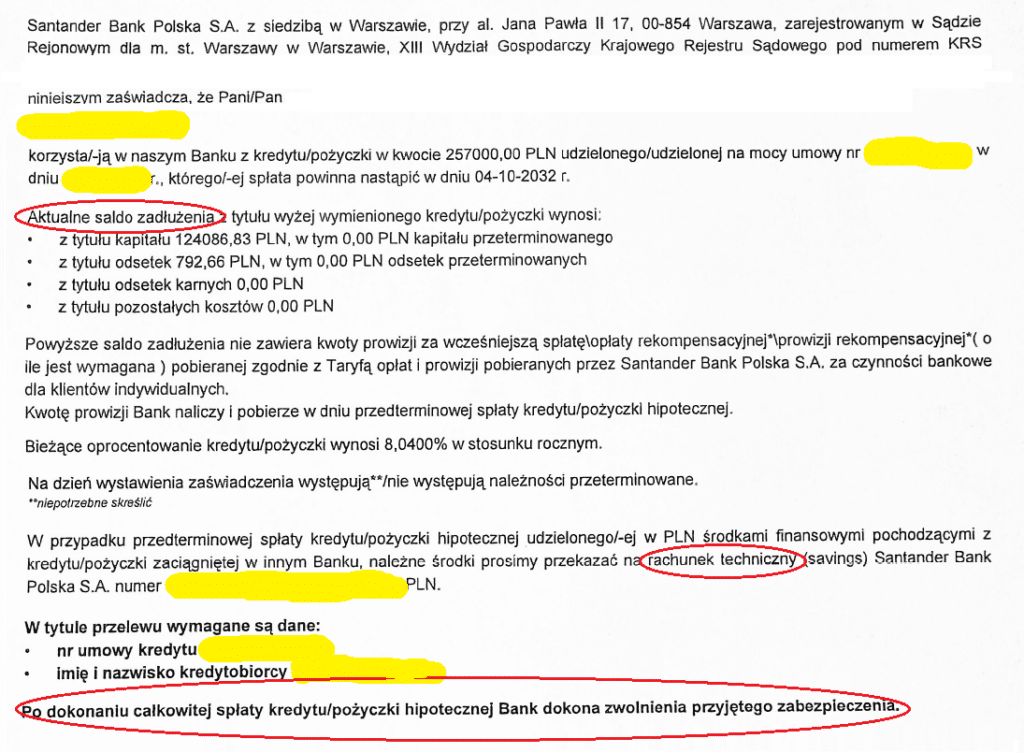

Taki dokument sprzedający będzie musiał Wam przedstawić. O taki dokument poprosi bank, w którym zaciągacie kredyt hipoteczny. Taki dokument zażyczy sobie też notariuszu do aktu notarialnego. Co zawiera takie zaświadczenie? Bank, w którym sprzedający ma kredyt, podaje w takim zaświadczeniu następujące informacje:

- aktualne saldo zadłużenia – czyli ile kredytu zostało jeszcze do spłaty,

- numer rachunku technicznego do spłaty kredytu – mówiąc potocznie konto, na które należy zrobić przelew, żeby spłacić kredyt. Ważne jest, żeby był to rachunek techniczny a nie np. rachunek osobisty kredytobiorcy. Raty kredytów często płacone są w taki sposób, że bank ‘ściąga” je z konta osobistego klientów. Z konta osobistego klient może wpłacać i wypłacać środki. W przypadku rachunku technicznego klient nie ma dostępu do środków. Dlatego też wpłacając pieniądze na rachunek techniczny masz pewność, że sprzedający nie wypłacić tych środków, a Ty zostaniesz z jego kredytem.

- Koszt wcześniejszej spłaty kredytu – nie jest to standardem, nie zawsze jest podawane w omawianym zaświadczeniu. Dlatego upewnij się i zapytaj się sprzedającego czy nie poniesie dodatkowych kosztów wcześniejszej spłaty kredytu. Jeżeli z zaświadczenia wynika, że sprzedającemu pozostało 100.000 złotych kredytu a koszt wcześniejszej spłaty wynosi np. 3% to wpłata 100.000 na rachunek techniczny nie zamknie kredytu, a Ty nie dostaniesz zgody na wykreślenie hipoteki.

- Zobowiązanie banku do zwolnienia zabezpieczeń kredytu – to takie dodatkowe zdanie (promesa), że po spłacie salda zadłużenia na podany rachunek bank zwolni hipotekę, czyli wyda stosowny dokument do wykreślenia hipoteki.

Przykładowe zaświadczenie o aktualnym saldzie zadłużenia wygląda tak:

Na jakim etapie transakcji takie zaświadczenie będzie potrzebne? Notariusze zazwyczaj wymagają do końcowego aktu notarialnego, czyli umowy przenoszącej własność. Jeżeli zaciągacie kredyt hipoteczny to w bankach bywa różnie. Niektóre wymagają już na etapie składania wniosku o kredyt, inne natomiast dopiero przy podpisywaniu umowy kredytowej lub nawet dopiero przed wypłatą kredytu. Najlepiej zapytajcie wcześniej w swoim banku, kiedy zaświadczenie o aktualnym saldzie zadłużenia będzie potrzebne.

Jeżeli okaże się, że zaświadczenie o aktualnym zadłużeniu będzie wymagane dopiero na końcu transakcji, to jednak sugerowałbym Wam trochę ostrożności. Poproście sprzedającego, żeby w jakiś sposób uwiarygodnił Wam ile kredytu zostało mu do spłaty (jakie jest saldo zadłużenia). Żebyście wiedzieli z czy się mierzycie. Czy kredytu pozostało 100.000 czy milion. Nie musicie go od razu prosić o zaświadczenie z banku. Pamiętajcie, że takie zaświadczenie może kosztować sprzedającego nawet kilka stówek. Jeżeli sprzedający Wam je przedstawi na samym początku transakcji, to później przy uruchamianiu kredytu Wasz bank może poprosić o kolejne, aktualne, czyli nie starsze niż 30 dni. Trochę litości dla sprzedającego 😊 – po co ma płacić kilka razy za to samo zaświadczenie. Trochę litości nie oznacza jednak braku ostrożności… W niektórych bankach kredytobiorca może sobie pobrać takie zaświadczenie online bez kosztów. Nie ma tam pieczątek, ale na początek jest to dokument, który uwiarygodni Wam, jaka kwota kredytu hipotecznego pozostała sprzedającemu do spłaty. Drugi sposób też jest prosty. Większość kredytobiorców ma dostęp do bankowości internetowej i widzi tam swój kredyt: wysokość raty, oprocentowanie a także aktualne saldo zadłużenia. Poproście sprzedającego, żeby się przy Was zalogował i pokazał Wam ile kredytu zostało do spłaty. Ja bym nie miał z tym problemu – wolałbym Wam pokazać ile kredytu mam do spłaty niż płacić kilka stówek za zaświadczenie, a później znowu kilka stówek za kolejne, bo pierwsze straciło ważność.

Rozliczenie transakcji – komu i ile wypłacamy

W przypadku nabycia nieruchomości obciążonej hipoteką pieniądze przekazujemy zazwyczaj na dwa rachunki. Część do banku, w którym jest kredyt na rachunek techniczny tytułem całkowitej spłaty kredytu, a resztę na rachunek sprzedającego.

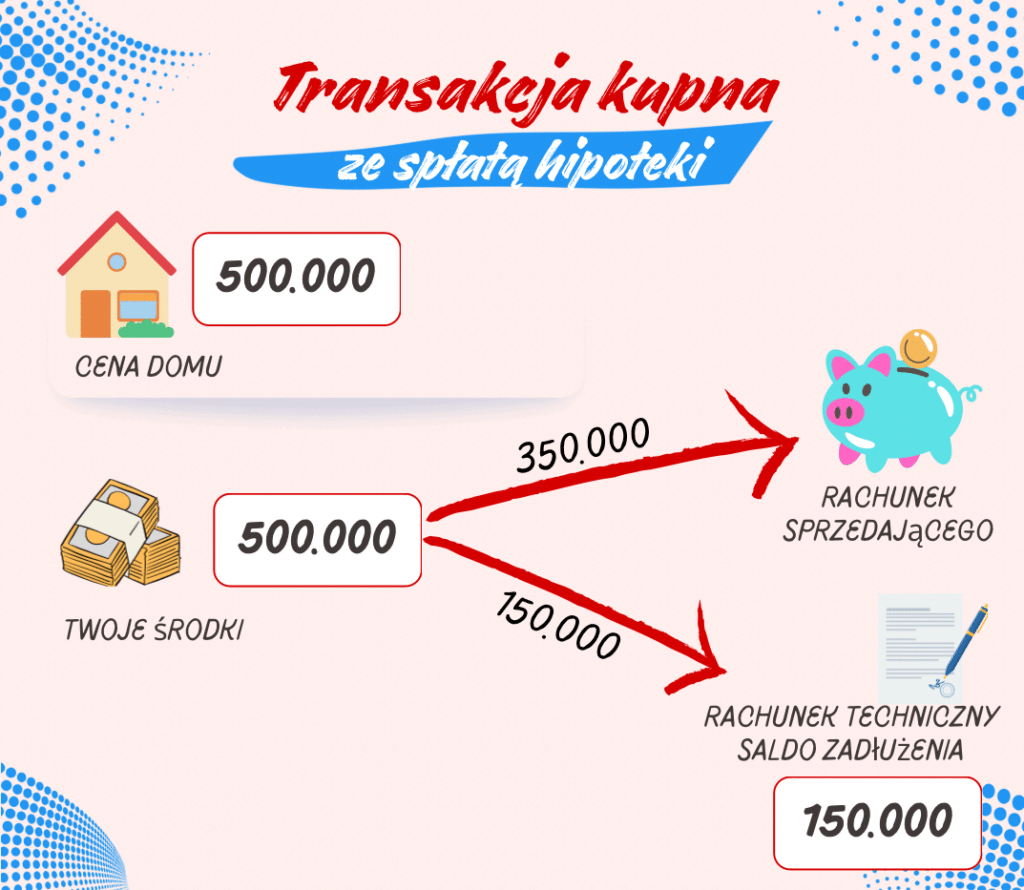

Załóżmy, że mieszkanie kosztuje 500.000, a sprzedającemu pozostało do spłaty 150.000. Jeżeli kupujecie chatkę za gotówkę, sprawa jest prosta. Wyglądałoby to następująco:

Trochę inaczej wygląda sprawa jeżeli nie macie tyle gotówki i sami musicie posiłkować się kredytem hipotecznym.

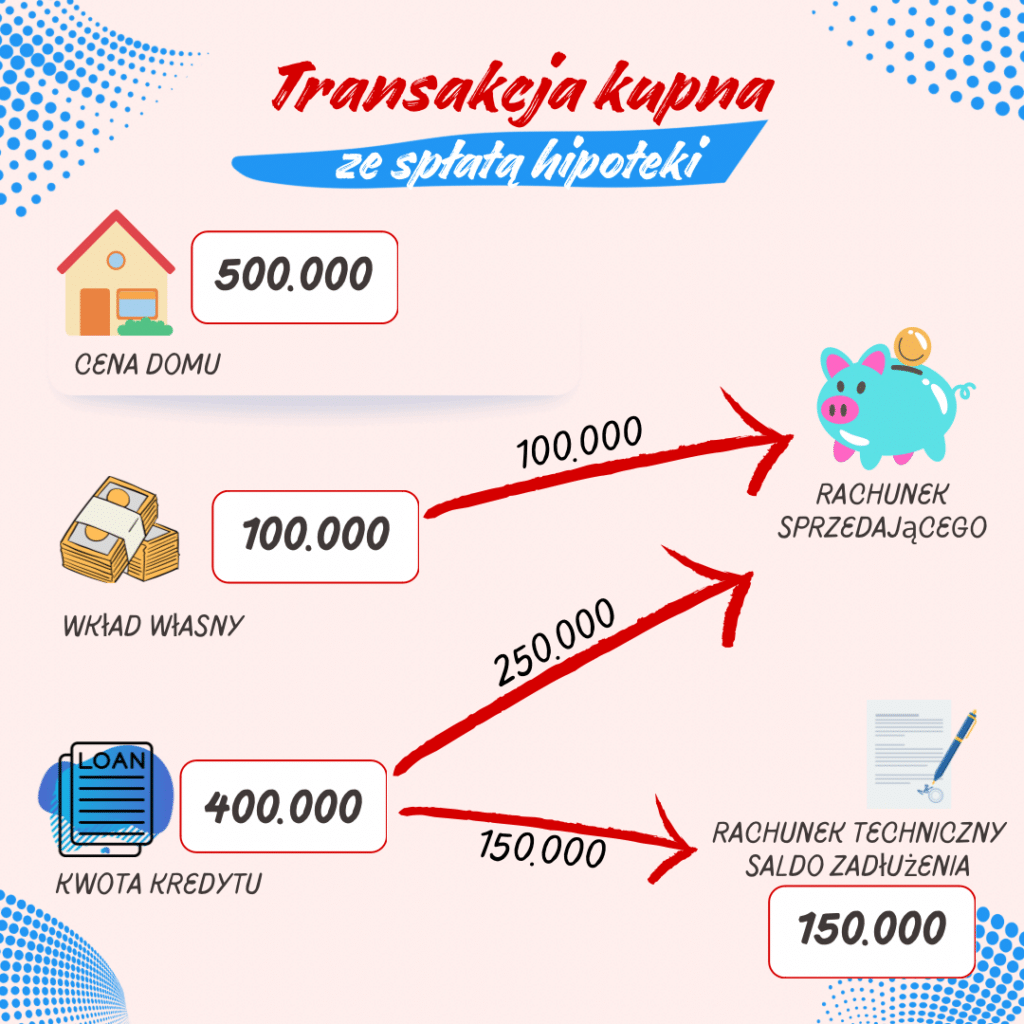

Załóżmy podobnie: mieszkanie kosztuje 500.000, a sprzedającemu pozostało do spłaty 150.000. Wasz wkład własny to 100.000 i zaciągacie 400.000 kredytu.

Najlepiej zostawić spłatę starej hipoteki Waszemu bankowi. Wówczas Ty wpłacasz wkład własny sprzedającemu, a bank z przyznanego kredytu część środków przelewa na rachunek techniczny, a resztę na rachunek sprzedającego. Gdyby saldo zadłużenia wynosiło mniej niż 100.000 – teoretycznie Wasz wkład własny wystarczyłby, żebyście sami spłacili starą hipotekę. Ale nie sugeruję takie rozwiązania. To przedłużyłoby proces przyznania Wam kredytu. Skoro spłacilibyście swoimi środkami hipotekę, wówczas musielibyście okazać bankowi, w którym zaciągacie kredyt zgodę na wykreślenie hipoteki. A to trwa. Sprzedający może czekać na taki dokument nawet do miesiąca czasu. Możecie pomyśleć sobie tak: mogę spłacić hipotekę na samym początku, bo i tak sprzedający będzie chciał jakiś zadatek czy zaliczkę. Zanim bank udzieli mi kredytu hipotecznego, to bank sprzedającego rozliczy stary kredyt i wyda zgodę na wykreślenie hipoteki. Hmm… a skąd pewność, że bank udzieli Wam kredytu? To po pierwsze. Po drugie – może rozmyślicie się i nie kupicie tej nieruchomości? A sprzedający nie będzie miał środków, żeby zwrócić Wam zaliczkę, bo pieniądze „poszły” na spłatę hipoteki, a nie na jego konto. Odradzam takie rozwiązania.

Trudny przypadek

Jest jeszcze jedna sytuacja, która bywa niewątpliwie najtrudniejszym orzechem do zgryzienia. Nawet doradcy kredytowi często dwa razy pomyślą, zanim zaproponują rozwiązanie klientowi.

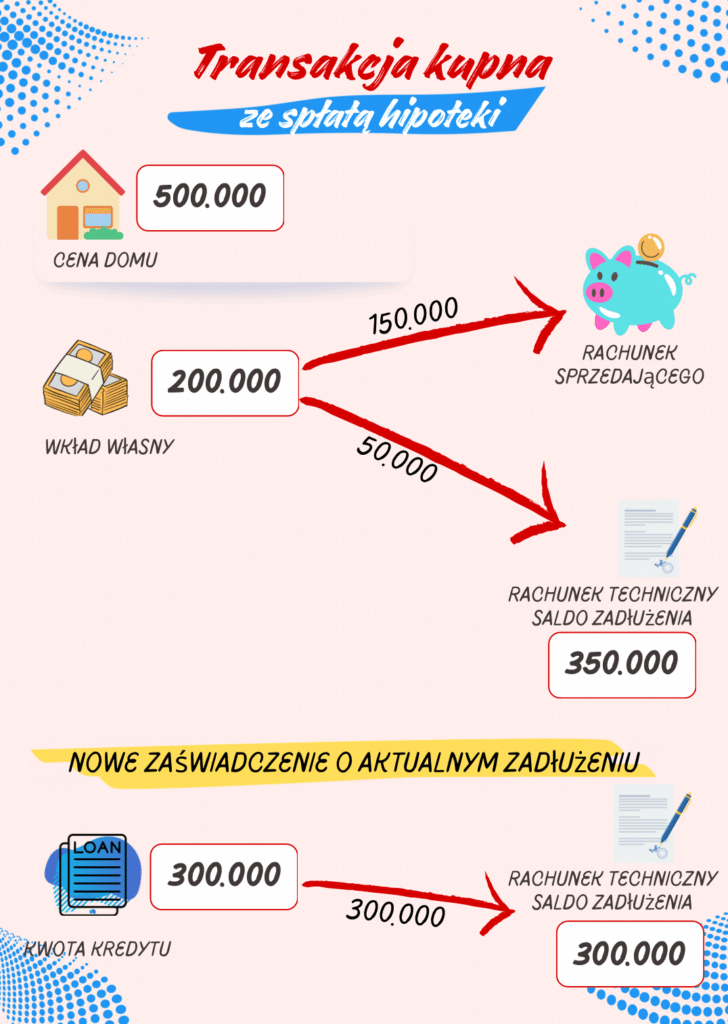

Przykład: mieszkanie kosztuje 500.000, a sprzedającemu pozostało do spłaty 350.000. Wasz wkład własny to 200.000 i zaciągacie 300.000 kredytu. To sytuacja, w której ani Wasz wkład własny nie wystarczy na spłatę starej hipoteki, ani kwota z Waszego kredytu nie pokryje zadłużenia sprzedającego. W takiej sytuacji trzeba dokładnie opisać poszczególne kroki już na etapie umowy przedwstępnej, żeby bank / analityk udzielający Wam kredytu zrozumiał dokładnie, jak ma taki wniosek kredytowy przeanalizować. W takiej sytuacji bank poprosi o zaświadczenie, że saldo zadłużenia sprzedającego jest mniejsze od kwoty Waszego kredytu. Czyli w tej konkretnej sytuacji bank sprzedającego będzie musiał wydać zaświadczenie, że do spłaty pozostało mniej niż 300.000.

Część wkładu własnego będziecie więc musieli przeznaczyć na zmniejszenie zadłużenia sprzedającego. Inaczej się nie da. Kiedy to zrobić? Jak pisałem wcześniej, dopiero, kiedy będziecie mieli już pozytywną decyzję kredytową, a najlepiej już podpisaną umowę kredytową. A jeszcze lepiej, kiedy będziecie już właścicielami mieszkania, czyli po końcowym akcie notarialnym.

Umowa przedwstępna powinna już zawierać odpowiednie zapisy. Jakie kwoty, w jakim czasie zostaną przelane na rachunek sprzedającego oraz na rachunek techniczny.

Ustalcie z Waszym bankiem (w którym zaciągacie kredyt) czy zgodzi się, żeby sprzedający przedstawił zaświadczenie o zadłużeniu nie większym niż 300 tys. na przykład do uruchomienia Waszego kredytu. Jeżeli Wasz bank się zgodzi, to po pierwsze: macie już przyznany kredyt. Po drugie podpisujecie akt notarialny (jesteście więc już właścicielem mieszkania) przelewacie swój wkład własny cały lub część na rachunek techniczny. Sprzedający uzyskuje nowe zaświadczenie o swoim zadłużeniu i bank wypłaca resztę kredytu na spłatę hipoteki.

Wymaga to jednak, żebyście ze sprzedającym ustalili dodatkowy czas niezbędny na taką operację. Dlaczego? Od momentu kiedy nadpłacicie swoimi środkami jego kredyt, bank sprzedającego musi to zaksięgować na poczet nadpłaty kredytu, a później wydać stosowne zaświadczenie – to trwa. Nawet kilkanaście dni. Dopiero wówczas bank uruchomi Wam kredyt. Czasami nowe zaświadczenie potwierdzające niższe zadłużenie nie jest wymagane. Miałem sytuacje, że bank się zgodził, żeby mój klient pokazał tylko dowód przelewu swoich środków na rachunek techniczny i od razu wypłacał kredyt. Czyli moi klienci wpłacali na rachunek techniczny 50.000, 150.000 na rachunek sprzedającego i bank nie czekając na zaświadczenie uruchamiał 300.000 na rachunek techniczny tytułem spłaty reszty starego kredytu. Ale nie jest to standard i nie działa we wszystkich bankach. Dlatego dopytajcie swojego doradcę.

Inne ważne zapisy w umowie przedwstępnej

Oprócz informacji, w jaki sposób będzie spłacana hipoteka sprzedającego i na jakie rachunki będą przelewane środki, jest jeszcze jedna sprawa, o której muszę napisać. Zgodę na wykreślenie hipoteki (tzw. list lub kwit mazalny) otrzymuje zawsze kredytobiorca. W naszym przypadku kredytobiorcą jest sprzedający. To jego kredyt spłacamy, ale to on otrzyma stosowne dokumenty do wykreślenia hipoteki. Bez tego dokumentu nie wykreślicie starej hipoteki. Będziecie już właścicielami mieszkania i to Wy będziecie składali wniosek o wykreślenie hipoteki. Warto więc w akcie notarialnym zawrzeć stosowny zapis, że sprzedający przekaże Wam list mazalny niezwłocznie po jego otrzymaniu. Przy okazji można jednocześnie zapisać w umowie, że da Wam też 100 zł na wykreślenie hipoteki. Tyle obecnie kosztuje wykreślenie hipoteki. W końcu wykreślacie zabezpieczenie jego kredytu. Przy całej transakcji to może i groszowe sprawy, ale widziałem takie zapisy w aktach notarialnych i nie ma się czego wstydzić – pieniądze przecież na drzewach nie rosną.

O autorze:

Robert Wasilewski Ekspert Finansowy

Tel. +48 662 240 201

Bezpłatna pomoc w uzyskaniu kredytu hipotecznego. Zapraszam.

Ponad 20 lat doświadczenia, ponad 2.000 zadowolonych Klientów. Więcej…

8 komentarzy

Witam. Mam taki problem. Osoby, które kupują moje mieszkanie dostali kredyt. Trwało to 2 miesiące a ja w międzyczasie spłacałem swój kredyt, 2 kolejne raty zapłacone. Ich bank chce spłacić mój kredyt na to mieszkanie i wpisał im w kredycie wartość 371840,76 złotych a ja mam do spłaty teraz prawie 2 tyś mniej. Co w takiej sytuacji? Muszę wziąć nowe zaświadczenie z banku, ktrore kosztuje 150 zł, żeby pokazali bankowi, że jest już mniej do spłaty, żeby ich bank nie wpłacił więcej na mój kredyt?

Witaj Maćku,

Nie ma takiej potrzeby, żeby płacić za kolejne zaświadczenie. Banki udzielając kredytów hipotecznych opierają się na danych załączonych do wniosku kredytowego (najczęściej). W tym konkretnym przypadku bank przepisał zadłużenie z zaświadczenia lub „zassał” dane z BIKu. Wpisał to do umowy kredytowej (nie wszystkie banki tak robią) – więc tyle zostanie przelane na rachunek techniczny tytułem spłaty Twojego kredytu.

Nie ma jednak problemu – po rozliczeniu i zamknięciu kredytu, Twój bank zwróci Ci nadwyżkę, jeżeli zadłużenie, jak piszesz jest obecnie mniejsze. Spokojnie, nic nie zginie 🙂 i odzyskasz resztę. Pozdrawiam

Czy banki traktują mieszkanie z hipoteką jako gorsze? I może to odbić się na gorszych warunkach kredytu np. wyższym oprocentowaniem kredytu hipotecznego?

Witaj Aniu,

Nie ma to żadnego wpływu na cenę kredytu. Da banków nie ma znaczenia czy nabywasz mieszkanie obciążone hipoteką czy nie.

Chce kupić mieszkanie bez kredytu. Jest wpisana hipoteka, a sprzedający mówi, że sam ją spłaci jak dostanie ode mnie zadatek 100 tyś. Jak najlepiej to zrobić, żeby się nie wkopać i nie zostać z hipoteką? Proszę coś doradzić.

Witaj Tomku,

Jeżeli jesteś zdecydowany na zakup tego mieszkania to ja od razu podpisywałbym umowę przenoszącą własność. Potocznie mówiąc akt notarialny końcowy. Nie bawiłbym się w umowę przedwstępną i zadatek, zwłaszcza tak wysoki. Po akcie notarialnym od razu jesteś właścicielem mieszkania i to jest bez wątpienia najważniejszy argument i nic tego nie zmieni: bez względu czy sprzedający się rozmyśli, czy coś mu się stanie – jesteś już właścicielem.

A teraz po kolei. Poprosiłbym sprzedającego o zaświadczenie z banku o saldzie zadłużenia i numerze rachunku do całkowitej spłaty. Po akcie notarialnym część pieniędzy przelałbym na spłatę hipoteki, a resztę na rachunek sprzedającego. W akcie zapisałbym, że po uzyskaniu zgody na wykreślenie hipoteki sprzedający niezwłocznie przekaże Ci ten dokument.

A żeby było super bezpiecznie – rozbiłbym cenę na dwie płatności. Najpierw spłata hipoteki, a po przekazaniu Ci zgody na wykreślenie hipoteki przez sprzedającego drugi przelew na konto sprzedającego.

Mogę prosić o kontakt do dobrego doradcy kredytowego z Poznania. Widziałem w innyhc komentarzach, że zna pan kogoś zaufanego w Poznaniu. Dziękuję.

Witaj Michale,

Mówmy sobie na blogu po imieniu 🙂 W Poznaniu znam kilku dobrych doradców kredytowych, których mogę polecić. Namiary wysłałem Ci na maila, które podałeś pisząc komentarz. Pozdrawiam