Jak połączyć zakup mieszkania z jednoczesnym wykończeniem posiłkując się kredytem hipotecznym? Postaram się Wam wyjaśnić kilka rzeczy, na które należy zwrócić uwagę i o które czasami można się potknąć. Banki udzielają takich kredytów. Kredyt hipoteczny na zakup i wykończenie mieszkania to właściwie standard. Często jednak kredytobiorcy mają mylne przekonanie na ten temat i liczą na zbyt wiele. Nie wiedzą też, jak to technicznie wygląda: jak bank wypłaca kredyt, komu i ile kredytu można otrzymać.

Wypłata kredytu hipotecznego

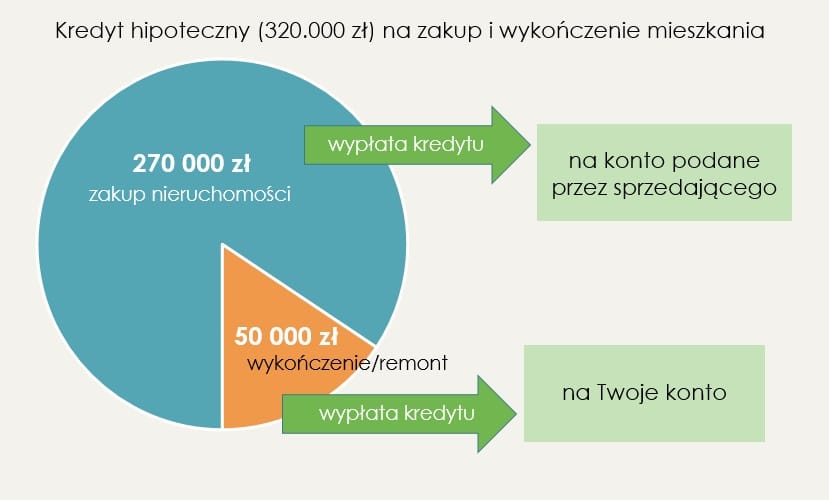

Tym razem zacznę od końca. Te wyjaśnienia przydadzą nam się później przy omawianiu kolejnych kwestii. Jeżeli kredyt hipoteczny jest zaciągany na dwa cele: zakup mieszkania i wykończenie lub remont, to wypłata kredytu hipotecznego też nastąpi na dwa różne konta.

Część kredytu przeznaczoną na zakup bank wypłaci na konto wskazane przez sprzedającego. I nie ma znaczenia od kogo kupujemy: dewelopera, spółdzielni mieszkaniowej (rynek pierwotny) czy od osoby prywatnej z rynku wtórnego. Kredyt na zakup trafia zawsze na konto sprzedającego (bądź inne wskazane przez stronę sprzedającą). Z kolei część kredytu przeznaczoną na wykończenie/remont bank przeleje na nasze konto.

Przy okazji dodam, że część kredytu przeznaczona na wykończenie mieszkania rzadko trafi na nasze konto od razu w całości. Banki często dzielą tą kwotę na 2 części i uruchamiają w transzach. Najpierw wypłacają pierwszą transzę. Później kontrolują, czy zgodnie z kosztorysem zrobiliśmy wymagane prace i uruchamiają pozostałą część.

Oczywiście przy niewielkiej kwocie na wykończenie, mam tu na myśli 15-20, czasami 30 tysięcy złotych jest szansa, że bank wypłaci ją w całości i nie będzie dzielił na transze. Z drugiej strony przy kwotach 50-70 tysięcy lub wyższych możemy liczyć się z tym, że w niektórych bankach zostanie ona podzielona nawet na 3 transze.

No dobrze, mamy już wyjaśnione, jak bank uruchamia poszczególne transze na zakup i wykończenie mieszkania. To teraz przeanalizujmy jak banki dzielą kredyt hipoteczny na poszczególne cele. Jak cała nasza inwestycja (zakup i wykończenie) zostanie podzielona pod kątem „kredytowym”.

Kredyt na zakup i wykończenie domu / mieszkania

W tym miejscu cześć z Was na pewno się zdziwi, jak banki ustalają kwoty na poszczególne cele. Sam, jak rozmawiam z moimi Klientami czy czytelnikami bloga widzę reakcję: „…aaaaa to tak będzie wyglądało”.

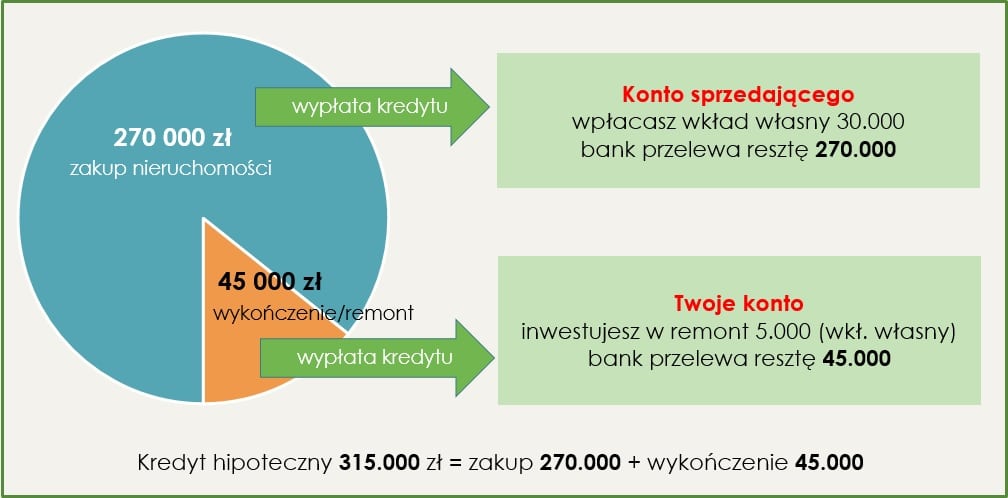

Załóżmy, że posiadacie minimalny wkład własny 10%. Od razu dodam, że banki wymagają, żebyście wkład własny mieli nie tylko na zakup, ale też na remont lub wykończenie domu / mieszkania. W specyficznych sytuacjach i rzadko udaje się to „obejść”.

Kupujecie nieruchomość za 300.000 i chcecie dobrać 50.000 za remont.

| Cena/Koszt | Wkład własny (10%) | Kredyt hipoteczny | |

| Zakup nieruchomości | 300.000 | 30.000 | 270.000 |

| Remont | 50.000 | 5.000 | 45.000 |

| Razem | 350.000 | 35.000 | 315.000 |

Zarówno od ceny zakupu, jak i kosztu remontu musicie mieć 10% swoich środków. Będzie to odpowiednio 30.000 i 5.000 złotych. Na zdrowy rozsądek bank powinien przelać sprzedającemu resztę, tj. 270.000, a Wam na remont 45.000. Myślicie, że będzie wyglądało to tak:

Niestety, muszę Was zmartwić. Bank miałby kontrolować, czy faktycznie zainwestowaliście w remont 5.000 własnego wkładu? Pomalowaliście ściany, albo zerwaliście starą podłogę i zaczynacie układać nowe panele? Bank pójdzie „na łatwiznę”. Każe Wam te 10% od kosztu remontu przelać sprzedającemu, czyli niejako powiększyć wkład własny na zakup mieszkania. W zamian nie będzie wymagał już od Was udokumentowania, że 5.000 zainwestowaliście w remont. Sfinansuje Wam cały remont. I będzie to wyglądało tak:

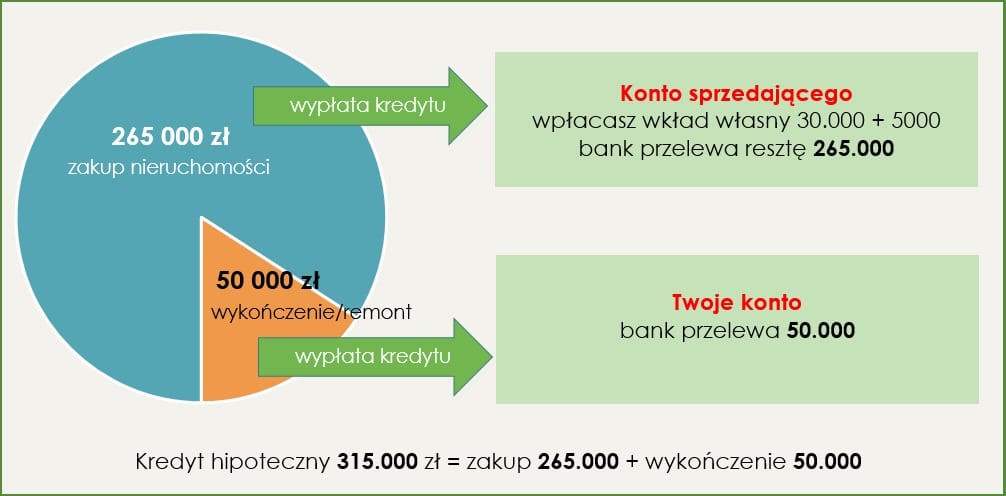

W dalszym ciągu cały koszt inwestycji to 350.000 złotych. 300.000 zakup i 50.000 remont. W dalszym ciągu kwota kredytu hipotecznego jest taka sama, jak z wcześniejszego rysunku – 315.000. Wszystko się zgadza, z tym, że już na samym początku będziecie musieli ponieść większe koszty. Zorganizować więcej pieniędzy. Sprzedającemu nie zapłacicie 30.000 tylko będziecie musieli przelać mu 35.000.

Dlaczego o tym piszę? W podanym przykładzie te 5.000 może nie mieć dużego znaczenia. Ale przy większych remontach już tak. Przy remontach domów, przy kupnie domu w trakcie budowy i jego dokończeniu już tak. Wyobraźcie sobie, że kupujecie rozpoczętą budowę domu za 200.000 i drugie 200.000 chcecie przeznaczyć na dokończenie budowy. Myślicie, że 10% czyli 20.000 wkładu na zakup macie, a drugie 10% od remontu (też 20.000) jakoś nazbieracie. Bo w miarę dobrze zarabiacie, bo transzę na dokończenie budowy wypłacicie np. za 3 miesiące i w międzyczasie pokażecie bankowi, że zainwestowaliście te 20.000 w budowę. A tu niestety… Bank da Wam całość na dokończenie budowy, ale zażyczy sobie, żebyście od razu sprzedającemu wpłacili 40.000.

Jeżeli wybierzecie kredyt hipoteczny w banku, który wymaga wkładu własnego na poziomie 20% to przykładowe kwoty jeszcze bardziej wzrosną. Z 5.000 zrobi się 10.000, a z 20.000 zrobi się 40.000.

Ile kredytu hipotecznego przyzna bank?

I na koniec moich rozważań wisienka na torcie. Nie zawsze 2+2 = 4…

Jeżeli bank wymaga 10% wkładu własnego to ile kredytu udzieli? Sprawa prosta – udzieli 90%. Ale 90% czego? 90% od całości naszej inwestycji, którą dla przypomnienia skalkulowaliśmy na 350.000 złotych (300 zakup i 50 remont)? Nie. Bank da nam 90% od wartości nieruchomości. Jaką wartość nieruchomości przyjmie więc bank? W przypadku kredytu hipotecznego na zakup i remont, rzeczoznawca tak naprawdę określa dwie wartości: aktualną wartość mieszkania i przyszłą, po remoncie. I to właśnie tą wartość po wyremontowaniu mieszkania przyjmie bank. I od tej wartości będzie liczył wspomniane 90%.

Niby proste, ale właśnie w tym miejscu najczęściej mogą pojawić się problemy z uzyskaniem kredytu. Uwierzcie mi, w przypadku kredytu hipotecznego na zakup i wykończenie, właśnie przy wycenie nieruchomości najczęściej pojawiają się problemy. Problemy, które powodują, że możecie nie otrzymać kredytu w takiej wysokości, w jakiej planowaliście. Z jednego prostego powodu:

Kwota wydana na remont nie musi wprost przełożyć się na wartość mieszkania po remoncie. W nawiązaniu do naszego wcześniejszego przykładu:

300.000 (zakup) + 50.000 (remont) nie musi dać 350.000 (wartość po remoncie)

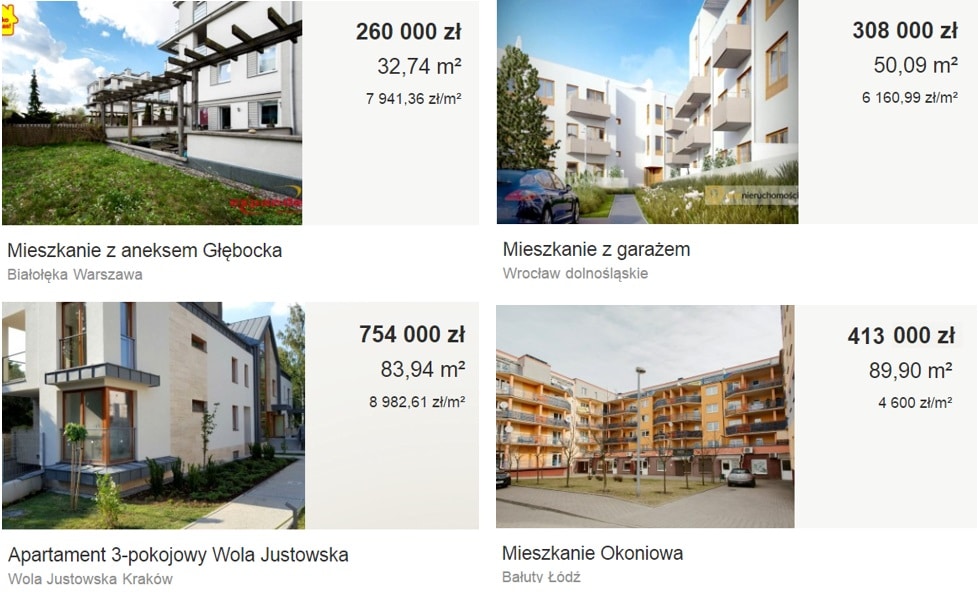

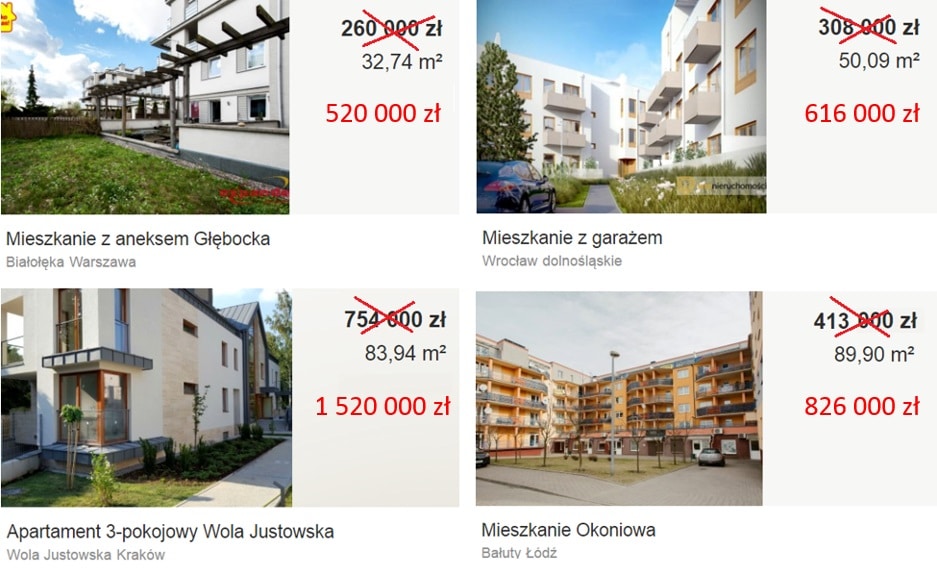

Jeżeli Was to dziwi to podam przykład. Wyobraźcie sobie Wasze wymarzone mieszkanie lub dom. Ile kosztuje? Może kawalerka w Warszawie za 260.000, dwa pokoje we Wrocławiu za 308.000, trzy pokoje w Krakowie za 754.000, albo 90-cio metrowe mieszkanie na łódzkich Bałutach za 413.000?

Teraz wyobraźcie sobie, że wydajecie na remont kwotę taką samą, jak cena zakupu. Na remont kawalerki w Warszawie wydajecie 260.000, apartament w Krakowie wykańczacie za 754.000 i tak dalej…

Czy to oznacza, że wartość tych mieszkań podwoi się? Że wartość tych mieszkań wzrośnie o kwotę, którą wydaliście na remont? Wtedy ceny tych mieszkań wyglądałyby tak:

Kupilibyście wtedy mieszkanie za taką cenę? Nikt by nie kupił, bo te mieszkania nie są tyle warte. I żaden rzeczoznawca w banku na tyle ich nie wyceni. Specjalnie podałem Wam mega drastyczny przykład, bo nikt nie robi remontów za takie kwoty. Chciałem Was jedynie uczulić i uświadomić, że kwota wydana na remont niekoniecznie przełoży się proporcjonalnie na wzrost wartości mieszkania. Wracając do naszego przykładu… może się okazać, że kupujemy mieszkanie za 300.000, remontujemy za 50.000 a bank wyceni je na 330.000. Wtedy nie uzyskacie kredytu 315.000, a tylko 297.000 (90% z 330.000).

Czasami sam mam dylemat, jak widzę za ile moi Klienci kupują mieszkanie i ile chcą przeznaczyć na jego wykończenie. I zastanawiam się, czy wartość po remoncie będzie odpowiednio wysoka, żeby bank nie obniżył kwoty kredytu. Żeby moi klienci faktycznie uzyskali kredyt hipoteczny w wysokości, na jakiej im zależy. Czasami, zanim złożę wniosek do banku muszę skonsultować się z zaprzyjaźnionymi rzeczoznawcami i poprosić ich o opinię. Czy są w stanie wycenić mieszkanie na daną kwotę. Dopiero po konsultacji zaczynam „układać” wszystkie klocki z kredytem hipotecznym, żeby później nie było niespodzianek. Czasami wymaga to modyfikacji kosztorysu lub zrezygnowania z części prac remontowych. Podpowiadam klientom, jak najlepiej to zrobić i co mogą osiągnąć.

Sami też piszecie do mnie z prośbą o poradę właśnie dotyczącą kredytu na zakup i wykończenie. Czy kosztorys jest ok, ile kredytu bank na podstawie takiego kosztorysu przyzna itp. Niestety nie znam cen mieszkań we wszystkich miastach w Polsce. Dlatego wybaczcie, ale odsyłam Was wtedy do zaufanych doradców, których znam i cenię, ponieważ oni na miejscu doskonale znają lokalny rynek i ceny mieszkań. Są w stanie to wszystko poskładać i przede wszystkim skonsultować się z lokalnymi rzeczoznawcami, tak jak ja to robię na „swoim podwórku”.

Wartość mieszkania po remoncie to kluczowa kwestia przy kredytach na zakup i remont. Od wartości nieruchomości zależy wszystko: kwota kredytu, marża banku, czasami również ubezpieczenie niskiego wkładu własnego (jeżeli bank zaniży wartość). Dlatego większość doświadczonych doradców kredytowych właśnie zaczyna od zweryfikowania wartości nieruchomości i kosztorysu, a kiedy ma wątpliwości skonsultuje się dodatkowo z rzeczoznawcą.

Kiedy powinna Wam się zapalić czerwona lampka? Zróbcie sobie wstępny kosztorys – co planujecie zrobić w mieszkaniu i za ile. Podsumujcie koszty remontu i dodajcie do tego cenę mieszkania. Tak jak robiłem to w moim przykładzie:

300.000 (cena mieszkania) + 50.000 (wykończenie) = 350.000

Wynik podzielcie przez powierzchnię kupowanego mieszkania. Dzięki temu będziecie znali cenę 1 mkw. Jeżeli będzie ona znacząco przekraczała cenę 1 mkw podobnych mieszkań w Waszym mieście lub danej dzielnicy to możecie być pewni, że pojawi się problem z wyceną. Jeżeli podobne mieszkania o podobnym standardzie sprzedają się w Waszym mieście (dzielnicy) np. za 5.500 – 6.000 zł/mkw, a Wam wyszło, że rzeczoznawca musiałby Wasze mieszkanie po remoncie wycenić za 7.000 zł/mkw to szczerze powiem – średnio to widzę.

Kredyt hipoteczny na zakup i wykończenie mieszkania

Jak już napisałem wcześniej o kosztorys i wycenę „rozbija” się całkiem nie mało kredytów hipotecznych. A kredyt na zakup i wykończenie mieszkania w szczególności. Jeżeli macie wątpliwości skonsultujcie się wcześniej z zaufanym doradcą kredytowym, który zna dobrze lokalny rynek nieruchomości i który wie do jakiego rzeczoznawcy z danego banku zadzwonić. Czasami lepiej dostarczyć własną wycenę do banku, niż zdać się na ślepy los. Oczywiście w każdym banku są inne procedury i w niektórych musicie zdać się na rzeczoznawcę bankowego.

Jeżeli bank obniży Wam wycenę mieszkania, to przyzna mniejszy kredyt hipoteczny. Jak przyzna mniejszy kredyt to będzie wymagał większych środków własnych od Was. Jeżeli nie dysponujecie większymi pieniędzmi to zawsze istnieje drugie rozwiązanie, choć nie ukrywam też rodzące kolejne problemy. Jak otrzymacie mniejszy kredyt to możecie obniżyć koszty remontu / wykończenia. Ale… jak obniżycie koszty remontu dostarczając nowy kosztorys to bank znowu może obniżyć kwotę kredytu. Bo mniejszy remont powoduje, że wartość mieszkania po remoncie wzrośnie o mniejszą kwotę. I tak w kółko…

O wycenach nieruchomości i kosztorysach planuję napisać osobny artykuł. Ale zanim to zrobię dam Wam jeszcze kilka uwag. Jeżeli będziecie robić własną wycenę nieruchomości to zapytajcie doradcy kredytowego którego rzeczoznawcę może Wam polecić. Banki mają listy rzeczoznawców, których akceptują, ale z doświadczenia mogę Wam powiedzieć – na tej liście są rzeczoznawcy, którym banki ufają bardziej i tacy, którym ufają mniej. Dlatego nie ryzykujcie. Fakt, że dostarczycie wycenę do banku nie oznacza, że bank ją zaakceptuje. Może się z nią nie zgodzić. Wtedy niepotrzebnie tylko poniesiecie koszty wyceny.

Druga uwaga: skonsultujcie kosztorys z doradcą kredytowym lub rzeczoznawcą. Nie wszystkie wydatki i prace remontowe w takim samym stopniu podniosą wartość mieszkania. Czasami lepiej z czegoś zrezygnować, albo dodać inną pozycję, żeby osiągnąć założony cel.

O autorze:

Robert Wasilewski Ekspert Finansowy

Tel. +48 662 240 201

Bezpłatna pomoc w uzyskaniu kredytu hipotecznego. Zapraszam.

Ponad 20 lat doświadczenia, ponad 2.000 zadowolonych Klientów. Więcej…

163 komentarze

Mozna prosic namiary na jakiegos dobrego doradce ze slaska katowice i okolice? 🙂

Mialam z mezem do czynienia z doradca ktory wyliczyl niebotycznie nasza zdolnosc po czym w banku okazalo sie wiele mniej..

Mamy juz praktycznie nagrane mieszkanie tylko posrednika brak : /

Aniu, napisałaś też maila – kontakt do doradcy z Katowic wysłałem na maila.

Dzień dobry. Czy dysponuje Pan może namiarem na doradcę z Czestochowy? W Katowicach miałam bardzo fajnego, ale wolałabym mieć kogoś na miejscu.

Witaj Moniko, niestety w Częstochowie nie znam doradcy kredytowego, którego mógłbym Tobie polecić.

Dzień dobry, interesuje mnie czy jest możliwość wzięcia kredytu na kupno i 'część’ remontu, tj. Powiedzmy że mam 50 tys. Chcę kupić nieruchomośc do wykończenia obecnie w cenie 350 tyś i chciałabym dobrać kredytu do 500 tys mimo, że wartośc remontu szacuję na ok. 200 tys (do wejścia) Tak by sfinansować większość remontu. Pozostałą kwotę wyłożyłabym 'z kieszeni’ w trakcie remontu.

Witaj Mario,

Trudno obecnie o zgody banków, żebyś część środków własnych zainwestowała w trakcie remontu.

Nie znam dokładnie całej sytuacji, ale warto zastanowić się, czy w takiej sytuacji nie rozpisać remontu na 150 tys. a nie 200.

Ale jest też druga strona medalu. Z tego co piszesz możesz ewentualnie mieć drugie 50 tys., które chcesz w trakcie zainwestować. Wówczas miałabyś prawie 20% wkładu własnego i być może dostęp do ofert banków, które wymagają minimum 20% wkładu własnego.

Tu trzeba byłoby zastanowić się dokładnie, jak to wszystko „poukładać”. Myślę, że jakiś dobry doradca jest w stanie znaleźć rozsądne rozwiązanie.

Dzień dobry, jestem doradcą kredytów hipotecznych z Częstochowy. Posiadam długoletnie doświadczenie w tym zakresie.

Zapraszam serdecznie do kontaktu 🙂

https://www.facebook.com/Finance-Home-1775913049389576/

Czy ja też mogłabym prosić o namiary godnego polecenia doradcy z Katowic?

Aneto,

Wysłałem namiar na doradcę kredytowego w Katowicach na podanego maila. Pozdrawiam.

Czy mogę również prosić o namiary na doradcę kredytowego z Gliwic lub Katowic. Dziękuję

Witam, godny polecenia doradca w Gorzowie Wlkp.? Znajdzie się?:)

Witaj Gosiu,

Niestety nie znam nikogo zaufanego w Gorzowie 🙂

Wiele razy tak bywa, że niestety doradca wyliczy zdolność kredytową, a potem w banku okazuje się, że jest ona albo niższa albo nie ma jej wcale.

Bywa… choć widziałem też sytuacje, że to doradca w banku źle oszacował zdolność kredytową. Nie ma reguły gdzie pracuje doradca. Ja po prostu dzielę doradców na rzetelnych i tych mniej rzetelnych. Jak to mówią: nie ma znaczenia gdzie pracujesz, ważne co sobą reprezentujesz 😉

W bardzo przystępny sposób napisany artykuł. Dobrze jest mieć odpowiednią widzę na temat procedur bankowych i kredytów hipotecznych przed wystąpieniem o jego przyznanie. Dlatego systematycznie czytać Twojego bloga i szukam najlepszej opcji 🙂

Robert. Rzadko widuję taką jakość merytoryczną. Gratuluję zaangażo wania w treść. Bardzo dobry wpis. Zdecydowanie praktyczny. Od siebie dodam potwierdzając co napisałeś. Kosztorys rzecz święta. Jak ktoś nie potrafi zakceptować procedur wyceny będzie miał problem. Często mierzymy się z tematem gdzie klienci remontem chcą zakamuflować jakieś własne dodatkowe wydatki, lub pseudo konsolidację. Myślą, że jak rzeczoznawca wyceni nieruchomość po ich myśli, to temat załatwiony. A w banku technicy wtedy powiedzą: hola hola Panie kredytobiorco, tak to się nie da. Pozdrawiam

Uważam, że osoby które chcą kupić mieszkanie, i nie znają się na tym robią błąd pomijając konsultację z doradcą. Zakup mieszkania jest to decyzja niejednokrotnie na całe życie i warto rozważyć każdą propozycję pomocy, aby być bardzie świadomym swoich kroków.

dokładnie tak. można sobie zrobić bardzo łatwo kuku takimi decyzjami bez podbudowy merytorycznej.

Od dłuższego czasu myślałem nad kredytem hipotecznym, przyznam, że nie wiele o nim wiedziałem. Dzięki twojemu postowi moja wiedza się poszerzyła i wiem o wiele więcej!

Witam,

Jedno wcale nie proste pytanie, co się bardziej opłaca 10% wkładu własnego i mniejszy kredyt na wykończenie, czy 20% wkładu własnego i większy kredyt na wykończenie? Kwoty 300+50 jako baza jest super. Bo tyle mniej więcej kosztuje nieruchomość, którą chcę kupić.

Witaj Bartku,

Wkład własny będzie liczony od całości inwestycji. Jeżeli całość inwestycji wynosi 350 (300 + 50 na wykończenie, tak to zrozumiałem) to Twój wkład wyglądałby własny i kredyt hipoteczny następująco:

10%

wkład własny35, kredyt 315

Wpłacasz sprzedającemu 35, bank dopłaca resztę (300-35=265) i przelewa Tobie na konto 50 (na wykończenie)

Przy wkładzie 20%

wkład własny 70, kredyt 280

Wpłacasz sprzedającemu 70, bank dopłaca resztę (300-70=230) i przelewa Tobie na konto 50 (na wykończenie)

Różnica w kredytach hipoteczny przy wkładzie 10 lub 20% jest spora (niższe oprocentowanie/marża, brak ubezpieczenia niskiego wkładu własnego).

Napisałeś „10% wkładu i mniejszy kredyt na wykończenie” – masz na myśli, że przy mniejszym wkładzie własnym zostanie Tobie więcej na wykończenie? W takich sytuacjach warto własne środki też „rozpisać w kosztorysie – większe środki na wykończenie bardziej podniosą wartość mieszkania dzięki temu możesz uzyskać lepsze warunki.

Ale bank, jak napisałem na początku będzie wymagał, żebyś wszystkie swoje środki przekazał sprzedającemu, bank za to skredytuje więcej wykończenia. Jeżeli już teraz dysponujesz większymi środkami (wykończenie nie będzie robione z zaoszczędzanych na bieżąco środków) to warto już teraz zrobić kosztorys na faktyczną, większą kwotę, zazwyczaj się to opłaca.

To tak na szybko. Trzeba byłoby spróbować oszacować wstępnie, jak koszty wykończenia wpłyną na wartość nieruchomości (o ile podniosą jej wartość).

Witam, dzięki za odpowiedź!

Cały czas czekam na umowę deweloperską, dlatego nie mogę pójść do banku po konkretną wycenę, ale jak będę ją już miał na pewno napiszę jak to u mnie wyszło.

W drugim przypadku kredyt byłby większy o 35 tys. wkładu własnego, które zostało by przeznaczone na wykończenie czyli wyglądałoby to tak, że wkład własny wynosi 77 tys., a 85 tys. wpływa na konto. Wiem, już teraz, że może być problem z uzyskaniem tak wysokiego kosztu wykończenia.

Pierwotne pytanie pozostaje bez zmian i myślę, że dopiero odpowiednia wycena z banku ją rozwieje, czyli czy bardziej opłaca się brać 10% i płacić dodatkową kwotę za NWW, czy też omijamy NWW, ale bierzemy większy kredyt.

Bartku,

Myślę, że od wyceny w Twoim przypadku może sporo zależeć. Dlatego decyzja czy zaciągać większy kredyt powinieneś zostawić na etap, kiedy dla konkretnych banków będziesz miał parametry kredytu – a te uzależnione będą od wartości nieruchomości, którą przyjmie bank. Na tym etapie nie znając wszystkich kosztów kredytu trudno podjąć decyzję.

Bartku, a jakimi środkami własnymi dysponujesz? Środkami, które chcesz „wrzucić” w inwestycję – bez względu od opcji: czy będą na zakup czy na wykończenie.

Może podejdź do jakiegoś doradcy, zapytaj. Doradcy często współpracują / znają rzeczoznawców, żeby mniej więcej określił jakiej wartości możesz się spodziewać. Może się uda zrobić to bezkosztowo. Ja czasami konsultuję z rzeczoznawcą temat i nie pobiera opłaty. A może doradca miał podobne transakcje w podobnej lokalizacji i jest wstępnie określić, czy cena za metr dla Twojej miejscowości jest możliwa do uzyskania przy wycenie. Musiałbyś zrobić jakiś wstępny kosztorys.

Dużo też będzie zależało od banku, który wybierzesz. Doradcy często wiedzą, że bank X np. na danym osiedlu „obcina” wartości, albo odwrotnie – będzie OK.

Witam po dłuższej przerwie,

Mam już kredyt 340+50tys. PLN na 10% wkładu własnego. Koszty wykończenia jakie zamierzam ponieść to 150tys. PLN+. Środki są już zabezpieczone i nawet mógłbym dostać do 75tys. na remont, ale po pierwsze środki te byłby niewystarczające do natychmiastowego zamieszkania, a po drugie koszt kredytu nie zmniejszyłby się, a wzrósłby, mimo większego wkładu własnego (80tys. 20%). Wychodzi więc na to że im mniejszy kredyt tym lepiej, nawet jeżeli mamy finansowe możliwości na większy wkład własny, kosztem większego kredytu.

Dla ciekawości napiszę, że kredyt mam w Mbanku, a na decyzję czekałem 2 miesiące, jak się tłumaczył doradca, ze względu na dużą ilość wniosków złożonych w tym banku.

Sacrébleu!

Tobie, Tobie, Tobie….

ta hiperpoprawność to błąd językowy, kłuje w oczy. Zwłaszcza u kogoś, kto mierzy się z tak poważnym tematem, „Ci na konto” lub „na Twoje konto”.

ps. nie czepiam się, merytorycznie bardzo fajny artykuł

No właśnie tak się zastanawiałem już kiedyś nad tym… ale fachowcem w tej dziedzinie nie jestem. Wielkie dzięki za cenne uwagi – będę miał je w pamięci przy kolejnych wpisach i komentarzach. Od razu przypomnę sobie „sacrébleu” 🙂

PS: Mój ścisły matematyczny umysł mógł bardziej uważać na lekcjach j. polskiego 😉

Witam,

Czy jest możliwość połączenia kredytu hipotecznego z kredytem na „dowolne wydatki”?

Chodzi o to żeby nie przedstawiać bankowi co będziemy dokładnie remontować i być z tego rozliczani i żeby od tego były uzależnione kolejne transze kredytu. Czy jest możliwość w takim razie wzięcia kredytu np. 280 tys. na zakup mieszkania + 20 tys. na inne wydatki?

Witaj Mateuszu,

Jest taka możliwość. Takie rozwiązania najlepiej się sprawdzają, kiedy masz już nieruchomość i ją remontujesz bądź budujesz.

Jeżeli zaś chodzi o zakup nieruchomości i dobranie środków na dowolny cel to pamiętaj proszę, że:

1. Całkowita kwota kredytu nie może przekraczać wskaźnika LTV dla danego banku, np. 90% wartości nieruchomości czy 80% w zależności, jaki bank wybierzesz.

2. Kwota na dowolny cel (z której nie będziesz rozliczany) nie podniesie wartości nieruchomości, nawet jak faktycznie przeznaczysz ją na remont/wykończenie mieszkania. Jest to kwota na dowolny cel, bank nie będzie mógł zobligować Ciebie, żebyś ją przeznaczył na remont, dlatego nie będzie stanowiła podstawy do zwiększenia wartości nieruchomości przez rzeczoznawcę.

W związku z tymi dwoma faktami zazwyczaj lepiej jest po prostu zostawić sobie część wkładu własnego na dowolny cel i wystąpić o większą kwotę kredytu hipotecznego.

Witam,

Jaki jest na dzień dzisiejszy realny czas na rozpatrzenie wniosku kredytowego? Doradca mi mówi ze w ciągu tygodnia mogę dostać już decyzje… cos mi się nie chce w to wierzyć.

Dodam iż składam wniosek o kredyt w banku Millenium oraz Pko

Witaj Marto,

Tydzień na decyzję to baaardzo optymistyczne podejście. Załóż aktualnie czas około 2-3 tygodnie. Terminy wydania decyzji są dość płynne i zależą od tego, ile w danej chwili bank bank wniosków do przeprocesowania. Zgodnie z ustawą o kredycie hipotecznym bank ma 21 dni.

Witam serdecznie,

Mam pytanie odnośnie składanych dokumentów do wniosku kredytowego.Skladamy wniosek do 3 banków.Do Millenium i BzW bk u jednego doradcy i do PKO Bp u drugiego doradcy.i żadnej z nich nie kazał nam dołączyć zaświadczenia z US i ZUS o niezaleganiu a mąż prowadzi działalność gospodarcza. Mówią ze to będzie potrzebne dopiero pinziej. Dziwne jest to dla mnie tym bardziej ze w każdym artykule odnośnie dokumentów czytam ze takie dokumentu się składa.

Witam serdecznie,

Zaświadczenia z ZUS i US nie są wymagane na etapie składania wniosku o kredyt hipoteczny. Dodatkowo są ważne 1 miesiąc, dlatego doradcy nie spieszą się z wymaganiem tych dokumentów. Nie urywam, że ja robię podobnie :). Często zanim bank przyzna kredyt mija miesiąc, zaświadczenia tracą ważność i kredytobiorca musi ponownie występować do ZUS i US o nowe. Dlatego doradcy kredytowi na późniejszym etapie lub w trakcie czekania na decyzję proszą o zaświadczenia o niezaleganiu – żeby nasi Klienci nie musieli dwa razy biegać po urzędach 🙂

Aha ok dziekuje za odpowiedz:) uspokoił mnie Pan

Witam serdecznie.to znowu ja:)))

Mamy złożone już wnioski o kredyt hipoteczny do 3 banków.dzisiaj z mężem analizowaliśmy czy przypadkiem nie mamy żadnej złej historii w Bik.i przypomniało nam się ze w kwietniu pisaliśmy reklamacje na pracownika Credit Agricole bo przez jego nieuwagę i niekompetencje ( źle nam naliczył symulacje do spłaty zobowiązania tym samym wpłaciliśmy za mała kwotę po czym po 60 dniach dostaliśmy pismo ze zalegamy) zostaliśmy wpisani do Bik.maz dzisiaj podjechał do banku żeby się podpytać i otrzymaliśmy informacje ze nasza reklamacja w kwietniu została uwzględniona i bank wystąpił do Bik o wykreślenie mojego męża z listy dłużników.

Czy wobec powyższego w Biku istnieje taka informacja ze kiedyś zostaliśmy wpisani ale ze nas wykreslino? Czy po prostu nie ma informacji i wszystko jest ok?

A jak duża była kwota tej zaległości? I ile dni upłynęło od daty, kiedy rata była wymagana? Rozumiem, że wspomniane przez Ciebie 60 dni to czas, kiedy bank się odezwał, a nie czas opóźnienia w spłacie?

Dziękuje za odpowiedz.Wlasnie ściągnęłam sobie raport w Bik.nie mam żadnych „złych wpisów” :)) wszystko spłacane na bieżąco.ocena punktowa 504/634. 4* na 5. To chyba nie jest źle? Jak Pan to ocenia jako fachowiec?:)

Maksymalna punktacja w BIK to 631 punktów i 5 gwiazdek. 5 gwiazdek BIK przyznaje przy punktacji od 544 pkt.

Choć do najwyższej oceny trochę brakuje, ale jeżeli nie ma żadnych negatywnych wpisów, jak napisałaś, to powinno być wszystko OK.

Złożylismy wniosek kredytowy do 3 banków.PKO BP ,Millenium oraz BZ WBK.Mąz prowadzi działalność gospodarcza.on jest jedynym kredytobiorca.Ma dobre przychody, nigdy żadnej straty nie było.BIK czysty ( wczoraj sami ściągnęliśmy raport ze y sprawdzić) mamy przyznane 4*/5. Dzisija otrzymaliśmy informacje od oranych kredytowego ze PKO wydalo negatywna decyzje już na stronie nawet nie dotarło do analityka finansowego.Doradca mega zdziwiony nie wie o co chodzi.Moje pytanie do Was czy podobnych decyzji powinnam się spodziewać w pozostalych dwóch bankach???

Marto, trudno jest mi się odnieść nie mając wszystkich informacji dotyczących Waszej sprawy. Jeżeli już na wstępnym etapie PKO BP dało decyzję negatywną to albo scoringowo było coś nie tak, albo zdolność kredytowa – choć jeżeli doradca sprawdzał dokładnie to wątpię. Może też coś z BIK – PKO ściągnęło raport, zanim Credit Agricole zareagował na na wycofanie zgody męża na przetwarzanie danych w BIK. Ale to też raczej mało prawdopodobne, skoro „załatwialiście” to w kwietniu.

Bik mam czysty.bo sprawdzaliśmy tego samego dnia co PKO BP.ten doradca co nam składał do banku mówił ze tu zdolność jest na styk.Natomiast w Millenium mamy jeszcze zapas i BZ WBK tak samo ale to u drugiego doradcy.ten drugi nam powiedział ze czasami PKO BP ma takie dziwne decyzje.hmmm już sama nie wiem co o tym myslec

Jeżeli zdolność była na styk, mąż prowadzi działalność – być może analityk inaczej policzył dochody i nie wyszło tyle, ile potrzeba. Trudno jest mi coś powiedzieć, nie znając szczegółów całej sprawy. Doradca nie pytał w banku, jaki jest powód odmowy?

PS: Faktycznie w BZ WBK zdolność kredytowa ogólnie mówiąc jest lepiej liczona niż w PKO.

Co do kredytu hipotecznego to uważam że lepszym pomysłem jest zakup mieszkania w TBS. Tańsze koszta i nie trzeba się wiązać na długie lata.

Pozornie czynsze w TBS są zwykle wysokie… Mieszkania nie można wynajmować lub jeśli będzie chciał wynająć takie mieszkanie i uzyskasz zgodę, będzie zobowiązany do wpłaty kaucji zabezpieczającej. Jest ona zwrotna, i powraca do najemcy po powtórnemu przekazaniu mieszkania z powrotem w ręce Towarzystwa. Kaucja zabezpieczająca może wynosić do 10 procent wartości odtworzeniowej mieszkania i nie stanowi Naszej własności nie można przepisać go w testamencie, na wszystkie zmiany w układzie musisz mieć zgodę towarzystwa

Witam serdecznie.Mam pytanie odnośnie kredytu hipotecznego w Banku Millenium.W zeszły wtorek złożyliśmy tam wniosek kredytowy.Dzisiaj otrzymaliśmy informacje ze wniosek jest w analizie w centrali.Czy to oznacza ze przeszliśmy już te wstępne bramki? Czy teraz czeka już nas decyzja ostateczna czy dopiero wstępna? Naprawdę zielona jestem w tym temacie.i ile taki proces może treść? Mamy umowę rezerwacyjna podpisana do 15 października i zastanawiam się czy wyrobimy się do tego czasu? mamy również kredyt złożony w BZ WBK.w zeszły czwartek składaliśmy dzisiaj nas sprawdzali w Bik.dziekuje za odpowiedz

Witaj Karolino,

Jeżeli wniosek „poszedł” do centrali to oznacza, że wstępne „bramki”, jak to nazywasz wypadły pozytywnie. Ja to nazywam „połowa sukcesu”. Oczywiście nie jest to decyzja ostateczna, ale jest bardzo wysokie prawdopodobieństwo, że będzie OK.

Cześć.Dzisiaj otrzymałam decyzje kredytowa z banku Millenium :

Dokonano weryfikacji wniosku nr ……. o udzielenie informacji o kredycie przeznaczonym na cel: – Wykończenie domu lub mieszkania Kwota: 55 500.00 PLN

– Zakup mieszkania w budowie od dewelopera na własność Kwota: 349 500.00 PLN

Weryfikacja została przygotowana w oparciu o dane podane przez Państwa we wniosku oraz analizę załączonych do wniosku dokumentów.

Do przygotowania dla Państwa pełnej, odpowiedniej oferty produktu kredytowego zabezpieczonego hipoteką i wydania Formularza informacyjnego konieczne jest złożenie dokumentów, które pozwolą na pozytywną weryfikację warunków wskazanych poniżej:

– Dostarczenie następującego dokumentu:

KPiR za każdy miesiąc 2016 i 2017 potwierdzająca dokonywanie odpisów amortyzacyjnych

– do weryfikacji analityka ( Wypełnia Klient )

– Dostarczenie umowy deweloperskiej, sporządzonej zgodnie z ustawą z dnia 16 września 2011 o ochronie praw nabywcy lokalu

mieszkalnego lub domu jednorodzinnego (Dz.U. 232 poz. 1377), której zapisy potwierdzą treść oświadczeń złożonych przez Inwestora w dokumencie „Oświadczenie Inwestora”. ( Wypełnia Klient ) .

W piątek już bede wszystko miała gotowe plus podpiszemy akt notarialny zgodnie z warunkami.

Czy moge się spodziewać ze decyzja końcowa będzie pozytywna?

Czy jeszcze bank moze mnie czymś zaskoczyć??

Cześć Marto,

Jeżeli wymagane dodatkowo przez analityka dokumenty potwierdzą dane zawarte we wniosku i załączonych do wniosku dokumentach to tak – powinno być pozytywnie. Problemy zazwyczaj wynikają z faktu, kiedy dodatkowe dokumenty, o które prosi analityk nie potwierdzają wcześniej złożonych oświadczeń czy dokumentów.

Witam,

z żoną planujemy kupić niewielkie mieszkanie w Toruniu. Czy zna Pan dobrego rzeczoznawcę w tej okolicy?

Mam także pytanie odnośnie wkładu własnego. Nie ukrywam, że nie posiadamy z żoną większych oszczędności, natomiast jest opcja przepisania na mnie mieszkania mojej Mamy (w innej miejscowości). Czy taka nieruchomość może być traktowana przez bank jako wkład własny?

Pozdrawiam

Witaj Piotrze,

W Toruniu nie znam rzeczoznawcy, ale znam dobrego doradcę kredytowego. Myślę, że on będzie mógł Ci pomóc namierzyć rzeczoznawcę. W zależności, na jaki bank się zdecydujesz, sugerowałbym szukać rzeczoznawcy pod konkretny bank. Jeżeli będziesz zainteresowany napisz do mnie maila lub wrzuć tu komentarz – podeślę Ci na maila kontakt do doradcy.

Co do wkładu własnego – banki wymagają minimum 10%. W przypadku drugiej nieruchomości, jeżeli zdolność kredytowa pozwoli może ktoś (może mama) zaciągnąć dodatkowy kredyt/pożyczkę. Wszystko zależy ile środków brakuje. Nie zawsze też trzeba „przepisywać” nieruchomość. Należałoby dokładnie skalkulować opłacalność różnych opcji.

Również pozdrawiam

Aaaa… jeszcze jedno Piotrze – dodatkowe zabezpieczenie zazwyczaj obniża oprocentowanie i koszty kredytu. Im większa wartość zabezpieczenia do kwoty kredytu (tzw. wskaźnik LTV) tym lepsze warunki kredytu można uzyskać (np. niższa marża banku, brak ubezpieczenia niskiego wkładu własnego). Ale jak napisałem powyżej – należałoby dokładnie przeliczyć wszystkie opcje.

Dzień dobry

Czy ma Pan może kontakt do dobrego doradcy w Warszawie?

Jeśli tak, to będę wdzięczna za podesłanie danych kontaktowych.

Dzień dobry Paulino,

W Warszawie znam kilku dobrych zaufanych doradców kredytowych, wysłałem namiar na maila.

PS: Na blogu śmiało mówmy sobie wszyscy po imieniu 🙂 Pozdrawiam

Dzień dobry Panie Rafale, byliśmy wczoraj na spotkaniu z Panem doradcą i ten jednoznacznie powiedział, że nie ma możliwości otrzymania pieniązkow na remont przy podpisaniu umowy na kredyt hipoteczny… proponuje jedynie kredyt gotówkowy… tylko, że kredyty gotowkowe mają znacznie wieksze oprocentowanie. Mieszkanie za 265tys./ 10% wkladu/69metrów z rynku wtórnego w Poznaniu. Argumentował to tym, ze bank daje kredyt tylko na 90% ceny nieruchomośći. Coś mi tu nie gra 🙁

Witaj Moniko,

Jestem Robert nie Rafał… 😉 ale nie ma sprawy 🙂

Hmm… pierwsze słyszę… też mi coś nie gra 🙁

Oczywiście, że jest taka możliwość. Bank daje 90%, ale od przyszłej wartości (czyli 90% od wartości mieszkania po remoncie). Pytanie, na ile bank wyceni mieszkanie po remoncie. Dobry kosztorys i rzeczoznawca to podstawa 😉

Pamiętaj proszę, że od części na remont również musisz mieć 10% wkładu własnego. Już wyjaśniam.

Jeżeli na przykład:

cena mieszkania: 265.000 – wkład wymagany 26.500

remont – nie napisałaś ile, przyjmę np.: 30.000 – wymagany wkład 3.000

I teraz…

Bank będzie wymagał wkładu 26,5+3= 29,5 tys.

Kredyt będzie stanowił 265.500, tj. 90% od całości inwestycji czyli 90% z 295.000 (265+30),

Nie znam specyfiki transakcji, ale zazwyczaj będziesz musiała cały wkład (29,5 tys.) wpłacić sprzedającemu, a bank na konto sprzedającego przeleje resztę, czyli 235.500 – razem da to 265.000 czyli cena zostanie zapłacona w całości.

Pozostałą część z kredytu, czyli 30.000 przeleje na Twoje konto tytułem wykończenia/ remontu.

W podanym przykładzie (przyjęliśmy na remont 30.000) kredyt będzie wynosił 265.500. Żebyś taką kwotę mogła uzyskać bank będzie musiał wycenić mieszkanie (wartość po remoncie) na minimum 295.000. Dlaczego? Bo 90% z 295.000 to właśnie kwota kredytu z przykładu – 265.000.

Jeżeli wycena będzie na mniejszą kwotę to nie uzyskasz 265.000.

Nie mam pojęcia, dlaczego doradca kredytowy tak Tobie powiedział. Może nie chce „bawić” się z kosztorysami 😉 Naprawdę dziwne… Nie wiem, jaki bank Tobie zaproponował? Jedyna rzecz, która teraz mi przychodzi do głowy to kredyt hipoteczny z dopłatą MDM – wtedy faktycznie nie można wziąć kredytu na zakup i remont.

Jak coś to zadzwoń do mnie lub napisz maila -dopytam o szczegóły. Może dojdziemy do tego, dlaczego tak doradca powiedział. Przy okazji gdybyś potrzebowała pomocy to w Poznaniu akurat mogę polecić zaufane, dobre osoby od hipotek.

witam jestem Ukrainka, mam kartę stałego pobytu i umowę pracy na czas nieokreślony, mam wypłaty na rękę 5640 zł, jestem w związku małżeńskim z obywatelem polski i mam rozdzielczość majątku, mam dwójka dzieci, chcę starać się o kredyt hipoteczny z dopłatą na wyposażenie, wartość mieszkanie 160000 tyś zł, wyposażenie 50000 tyś zł, metraż mieszkania 76,2 m czy mogę nie dostać kredyt ,czy ma to jakieś większe znaczenie że jestem z Ukrainy, nigdy nie byłam zadłużona ,mieszkanie pod warszawą, proszę mi podpowiedzieć, czy muszę się martwić

Witaj,

Ostatnio moimi Klientami były osoby z obywatelstwem ukraińskim i uzyskały kredyt hipoteczny. Nie mam informacji, jak długo pracujesz w obecnym miejscu zatrudnienia, czy posiadasz jakieś zobowiązania, które mogą obniżyć zdolność kredytową itd.

Nie mniej jednak obywatele z Ukrainy mogą uzyskać kredyt hipoteczny w Polsce.

Pracuję 5 miesiąc zobowiązania tylko utrzymanie dzieci i siebie bo mieszkanie wynajmuje mąż, a tak jak pisałam wcześniej mamy rozdzielczość majątku. Może ma Pan namiary na dobrego doradcy finansowego z mojej okolicy Piaseczno

Przesłałem odpowiedź na maila.

Dzień dobry Robercie,

przymierzam się do kupna mieszkania na rynku pierwotnym. Mieszkanie jest dopiero w budowie i termin jego oddania to 4 kwartał 2018r.

chciałabym dokonać rezerwacji mieszkania już teraz, żeby mieć pewność, że uda mi się nabyć wybraną nieruchomość.

chciałabym wziąć kredyt z 10% wkładem własnym

cena nieruchomości to 360 000 tyś

moja zdolność jest szacowana na ponad 400 000 tyś

i tu pojawiają się moje pytania:

jak wygląda kredytowanie nieruchomości w budowie?

kiedy wpłaca się w takim przypadku wkład własny?

czy możliwe jest by podpisując umowę przedwstępną wpłacić tylko 10 000 tyś

a resztę czyli 26 ooo tyś wpłacić np. w marcu kiedy będę w posiadaniu reszty wkładu własnego?

pozdrawiam Magda

Dzień dobry Magdo,

W przypadku rynku pierwotnego, a zwłaszcza kiedy nieruchomość jest jeszcze w trakcie budowy, banki uruchamiają kredyt hipoteczny w transzach zgodnie z harmonogramem, który ustalisz z deweloperem. Bank nalicza odsetki od części uruchomionego kredytu, dlatego pełna rata jest płacona dopiero po uruchomieniu ostatniej transzy kredytu.

Co do wkładu własnego – standardowy kredytobiorca wnosi swoje środki przed wypłatą pierwszej transzy kredytu. Jeżeli ustalisz z deweloperem, że te 36.000 ma być wpłacone w ratach (np. przy podpisaniu umowy 10.000 i w marcu 26.000) to nie ma problemu. Oczywiście, jeżeli kolejne transze (płacone już z kredytu) będą w terminie późniejszym niż Twoje 26.000. W takiej sytuacji przed uruchomieniem kredytu bank poprosi o udokumentowanie wkładu własnego – wtedy pokażesz dwa przelewy do dewelopera na 10 i 26 tys.

Również pozdrawiam

Dzień dobry! Przejdę do konkretów. Wartość domu 60000(babka kupiła w formie przetargu w 2014r) ale chce 100000 i ani gr mniej. Dzieki panu uświadomiłem sobie ze nie dostane 100000 zł kredytu bo wartość domu jest mala. Wkład własny 30000zl remont domu(praktycznie kapitalka) 45000-55000. Oprócz gotówkowego kredytu nie mam szans na hipoteczny. Mój bank to Bzwbk około 40000zł na rękę dostane w kredycie gotówkowy. Cos sie da zrobic aby 100000zł dostać kredytu? Umowa mam na czas określony i jest przedłużana mi co dwa lata… mamy juz dość mieszkania z tesciami… dziekuje za jakąkolwiek odpowiedz!

Dzień dobry Wojtku,

Śmiało na blogu mówmy sobie wszyscy po imieniu 🙂 Przepraszam – gdzieś mi Twój komentarz umknął.

Skąd zakładasz, że wartość domu będzie dużo mniejsza niż cena zakupu? Bank już wycenił nieruchomość? Wnioskowałeś o kredyt na zakup czy zakup + remont (wtedy bank przyjmie wartość nieruchomości po remoncie).

Potrzebowałbym trochę więcej informacji, najlepiej zadzwoń do mnie lub wyślij maila – dopytam o kilka szczegółów. Namiar do mnie zakładka „KONTAKT”. Pozdrawiam

Mam pytanie o kredyt hipoteczny na wykończenie mieszkania zakupionego w programie MDM.

Rozumiem, że o taki kredyt można się starać po podpisaniu aktu notarialnego przeniesienia własności?

Jeden doradca kredytowa mówi, że tak. Drugi mówi, że nie można bo nieruchomość nie może być obciążona przez 5 lat i w grę wchodzi ewentulanie kredyt gotówkowy wysoko oprocentowany?

Jak jest naprawdę?

Dziękuję za odpowiedź.

Witaj Piotrze,

Generalnie nie można łączyć celów, kredyt MDM może być tylko na zakup mieszkania. Po akcie notarialnym można wystąpić o kredyt na wykończenie. Wówczas jest to drugi kredyt, ale niestety nie wszystkie banki dają taką możliwość. O dodatkowy kredyt możesz wystąpić tylko w tym samym banku, w którym uzyskałeś kredyt z MDM. W innym banku natomiast kredyt na wykończenie będzie możzliwy, jeżeli pod zabezpieczenie dasz inną, (nieobciążoną hipoteką) nieruchomość.

Drogi Robercie, proszę o informację czy w ogóle jest możliwe uzyskanie kredytu hipotecznego na zakup drugiej nieruchomości + wykończenie, jeśli posiadam już jeden kredyt. Dokładniej: mam nieruchomość o wartości ok. 180 tys., kredyt spłacam 8 lat (z 30), chcę zakupić kolejną nieruchomość o wartości ok. 400 tys. Czy taka opcja jednej skonsolidowane hipoteki jest możliwa? Przy założeniu, że posiadam oczywiście taką zdolność kredytową. Czy np.próbować sprzedać nieruchomość z kredytem i starać się o kredyt na nową nieruchomość?

Dziękuję za każdą wskazówkę.

Witaj Justyno,

Fakt, że ktoś już ma jeden kredyt hipoteczny nie stanowi przeszkody w uzyskaniu kolejnego, oczywiście pod warunkiem odpowiedniej zdolności kredytowej.

Generalnie banki wymagają min. 10% wkładu własnego (nie piszesz, czy posiadasz jakieś środki na nową transakcję).

Teoretycznie jest możliwość zaciągnięcia kredytu na dwa cele: spłatę „starego” + cześć na kolejną nieruchomość. Pytanie, czy będzie to opłacalne – zależy m.in od warunków kredytu, na jakich zaciągnęłaś wcześniejszy kredyt (marża, opłata z tyt. wcześniejszej spłaty, aktualne saldo zadłużenia).

Drugie pytanie, które mi się nasuwa związane jest właśnie z kwotą, która pozostała jeszcze do spłaty (aktualne saldo zadłużenia). Ile środków zostałoby Tobie po sprzedaży mieszkania. Należałoby rozważyć kilka kwestii. Np. Jeżeli teraz dysponujesz minimalną gotówką (np. 10%) to dodatkowe środki po sprzedaży mieszkania mogły zwiększyć Twój wkład i dzięki temu mogłabyś uzyskać lepsze warunki kredytu.

Kolejna sprawa, którą warto rozważyć to może wynajmowanie „starego mieszkania” a nie jego sprzedaż. Czasami jest to opłacalne. Czasami moi Klienci nie sprzedają starej nieruchomość, decydują się na wynajem, a rata pokrywa im pierwszy kredyt i czasami część raty drugiego kredytu.

Mam za mało informacji, żeby dokładnie przeanalizować sprawę. Napisz lub zadzwoń do mnie – zapytam o więcej szczegółów.

Witam, czy rownież mogę prosić o namiar do doradcy ? Okolice Katowic

Witam, przesłałem namiar na dobrego doradcę z Katowic na podanego maila. Pozdrawiam

Witam,

mamy taki problem chcemy wziąć kredyt z dopłatą mdm i dobrać drugi kredyt na wykończenie. Jedynym w którym można złożyć oba wnioski na raz jest Milenium. Wymagają kosztorysu i tu pytanie czy musi on być podbity przez rzeczoznawcę? Czy lepiej żłożyć o sam kredyt z mdm i dokredytować remont kredytem gotówkowym? jakie jest najlepsze wyjście z tej sytuacji?

Dzień dobry

Czy ma Pan może kontakt do dobrego doradcy i rzeczoznawcy w Krakowie?

Jeśli tak, to będę wdzięczny za podesłanie danych kontaktowych.

Dzień dobry,

Znam dobrego doradcę kredytowego w Krakowie, wysyłam namiar na podanego maila. Dobrego rzeczoznawcy nie znam, ale myślę, że doradca spokojnie pomoże z rzeczoznawcą.

Dzień dobry Robercie,

czy ja również mógłbym prosić o namiary doradcy z Krakowa? Dziękuję:-)

Dzień dobry Michale – namiar na doradcę Kredytowego z Krakowa wysłałem na podanego maila. Pozdrawiam

Cześć

Jak ten artykuł wyglądałby w przypadku wkładu własnego w postaci hipoteki na innej, nieobciążonej nieruchomości (mieszkaniu)?

Cześć. Co masz na myśli?

Dobry Wieczór

Bardzo dobry wpis, wiele mi wyjaśnił. Czy może zna Pan dobrego doradcę kredytowego i rzeczoznawcę w Warszawie? Będę bardzo wdzięczna o przesłanie danych kontaktowych.

Dobry wieczór Aniu,

Śmiało mówmy sobie wszyscy na blogu po imieniu 🙂 Cieszę się, że wpis był pomocny.

Wysyłam na maila kontakt do dobrego doradcy kredytowego w Warszawie, który na pewno podpowie też w kwestii rzeczoznawcy.

Witam, kupiliśmy mieszkaniew stanie deweloperskim na kredyt hipoteczny, lada moment odbierzemy klucze. Chcemy wziąć kredyt na wykończenie mieszkania, dostarczyliśmy doradcy kredytowemu kosztorys prac wykończeniowych. Po tygodniu od złożenia wniosku o kredyt wraz z kosztorysem doradca poinformował nas, że otrzymał informację od banku, iż musimy umowić się z rzeczoznawcą w celu zrobienia operatu na docelową wartosc nieruchomosci. Nasze pytanie brzmi czy faktycznie jest to potrzebne i dlaczego nie bylo potrzeby takiej wyceny przy zakupie mieszkania? Z góry dziękujemy za odpowiedź.

Witaj Olgo,

Niektóre banki w przypadku zakupu mieszkania na rynku pierwotnym robią wycenę we własnym zakresie. Często cena zakupu = wartość. Natomiast w przypadku, kiedy w grę wchodzi remont / wykończenie mieszkania wówczas wymagana jest dodatkowa wycena określająca docelową wartość nieruchomości, tj. po wykończeniu.

A dlaczego od razu nie wystąpiliście o kredyt hipoteczny na dwa cele: zakup + wykończenie? No chyba, że MDM braliście…

PS: Jaki to bank?

Tak, braliśmy mdm, kredyt w banku Alior. Za bardzo tego nie rozumiemy, mamy zapłacić rzeczoznawcy za wycenę nie mając pewności czy w ogóle bank udzieli nam tego kredytu..trochę się w tym wszystkim pogubliśmy. Wstępnie rozmawialiśmy z rzeczoznawcą, ktorego plecił nam doradca kredytowy, ma nam przesłać wymagane dokumenty i prosił o zdjęcia naszego mieszkania.

W końcu znalazłam odpowiednio rozpisany poradnik. Dziękuję 🙂

Wracając jeszcze na moment do sporu o sens brania kredytu hipotecznego – trzeba umieć mierzyć siły na zamiary. Jeśli nie stać nas na drogi mieszkanie, to go nie kupujemy. Lepiej jest postawić np. na coś pod miastem 🙂

Pozdrawiam, Aga

Super wpis, wszystko stało się jasne 🙂 Czy w Katowicach ma Pan jakiegoś znajomego doradcę? Jak tak to bardzo proszę o dane kontaktowe. Z góry bardzo dziękuję.

Pozdrawiam, Agnieszka

Dziękuję za miłe słowa Agnieszko 🙂

W Katowicach znam dobrego doradcę kredytowego – wysyłam Tobie namiar na podanego maila.

Również pozdrawiam

Witaj,

Również proszę o kontakt do zaufanego doradcę z okolic Bytomia, Chirzowa, Katowic.

Z góry dziękuję.

Pozdrawiam,

Aleksander

Witaj Aleksandrze – wysłałem kontakt do doradcy z Katowic na maila.

Również pozdrawiam

Witam panie Robercie

mam pytanie. bierzemy kredyt hipoteczny na mieszkanie warte 428770 zl z 10 % wkladem wlasnym plus 40 tys na remont tegoz mieszkania. Podczas rozpatrywania wniosku kredytowego bank (m-bank) wg naszego doradcy narzucil nam , iz kwota na remont musi wynosic minimum 600 zl za metr co w naszym przypadku 77,5 m.kw. daje kwote 47000. w skutku oznacza to dla nas iz bank da nam 47000 na remont zmniejszajac o 7000 wplate na konto dewelopera. Czy slyszal pan o takich praktykach?

Pozdrawiam

Anna

Witaj Aniu,

Nie miałem osobiście takiej sytuacji w mBanku, ale w innym banku tak. Bank stwierdził, że kwota na wykończenie jest za mała i poprosił o zwiększenie kosztorysu przez klienta. Przeoczyłem gdzieś Twoje pytanie (przepraszam), dlatego tak późno odpowiadam.

Również pozdrawiam

Witam, z tej strony Kasia, wczoraj pisałam zapytanie, niestety na blogu nie wiedzę ani mojego pytania ani Twojej odpowiedzi (odpisałeś w e-mailu, że na blogu odpowiedziałeś) Pozdrawiam Kasia

Kasiu, dziś również (niedawno) wysłałem maila do Ciebie. Wpisałaś komentarz przy artykule:

5 rzeczy, których nie rób przed zaciągnięciem kredytu hipotecznego

i tam też jest moja odpowiedź.

Pozdrawiam

SUPER, DZIĘKUJĘ I PRZEPRASZAM ZA MOJE ROZTARGNIENIE 🙂

🙂

Witam Panie Robercie , mam jedno pytanie dotyczace transzy na wykonczenie mojego mieszkania , bank podzielil kredyt na 7 transz , 5 dla dewelopera, 2 na wykonczenie. Jednakze w umowie kredytowej banku WBK ostatnia transza dla dewelopera jest w czerwcu 2019 , a moja pierwsza transza na wykonczenie dopiero w lutym 2020, dlaczego jest taka roznica czasu oraz czy mozna to zmienic? Pozdrawiam

Witaj Karolu, mówmy sobie na blogu po imieniu.

Trudno mi powiedzieć. Prawdopodobnie wynika to z terminu przekazania Tobie mieszkania przez dewelopera. Sprawdź proszę w umowie deweloperskiej, kiedy jest termin przekazania mieszkania i czy w umowie kredytowej również jest jakiś zapis warunkujący uruchomienie transzy na remont.

Jeżeli kredyt hipoteczny obejmuje dwa cele: zakup i remont to banki często warunkują uruchomienie części remontowej dopiero po odbiorze mieszkania (w najgorszym przypadku nawet po akcie przenoszącym własność). Mówiąc w uproszczeniu: po co komuś środki na wykończenie, jak nie dostał jeszcze kluczy do mieszkania.

Jeżeli faktycznie transza uwarunkowana jest odbiorem mieszkania to protokół odbioru powinien załatwić sprawę. Deweloperzy często trochę wydłużają terminy, żeby się zabezpieczyć. Jeżeli terminy ulegną skróceniu i deweloper wcześniej wybuduje mieszkanie to raczej nie będziesz musiał czekać do lutego z transzą. Również pozdrawiam

Świetny artykuł.

Mam dodatkowe pytanie. Który bank podchodzi Pana zdaniem najbardziej „liberalnie” do kwestii wyceny, późniejszego rozliczenia wydatków na wykończenie itd . Pomijam wszelkie inne korzyści z reklamowania takich czy innych oraz różnice w %%. Chodzi o samą procedurę. Czy np. „nasz największy bank” w tym zakresie jest godny uwagi ? Z różnych powodów właśnie w nim chciałbym sprawę załatwiać ale jeżeli mam na tym stracić więcej niż drobne różnice na ratach to decyzja jest do zmiany.

Witaj Marcinie,

Jeżeli chodzi o wycenę to najlepszą opcją są banki, gdzie klient/kredytobiorca sam dostarcza własną wycenę. Niestety PKO BP sam robi wyceny, tzn. zleca jednej z firm, z którymi współpracuje. Jako Klient nie wiesz, który rzeczoznawca dokona wyceny.

Dobrze byłoby porozmawiać z doradcą i poprosić, żeby wycenę miał pod kontrolą 🙂

Co do rozliczania wydatków na wykończenie – tu zależy, jaka kwota na cel wykończeniowy wchodzi w grę, ale raczej banki będą rozliczały wykończenie, czyli sprawdzą, czy prace podane w kosztorysie faktycznie zostały wykonane. Tu raczej podstawą jest dobry kosztorys. Należałoby przygotować kosztorys, z którym później przy rozliczaniu nie będzie problemów.

To dłuższy temat, zadzwoń proszę ewentualnie, to zwrócę uwagę na kilka kwestii.

Witam. Zamierzam kupic mieszkanie za 221 130zl. Doradca zaproponowal mi oddac do banku cale moje oszczędności czyli 20% wkladku wlasnego w tym 10% (22130zl ) na kupno i 10% (221130) na remont (bank mialby mi zwrocic te kwotę na moje konto a potem sprawdzic czy wytyczne remontu sa wykonane wedle wymagan. Jakie sa zalety tej opcji? Czy to prawda ze wtedy nie ma znaczenia koszt remontu? Tzn jezeli oddam do banku te 22130zl a remomt wyniesie mnie mniej co z reszta pieniedzy? Musze je zwrocic do banku? A jesli więcej i doloze znowu sama ze swoich oszczednosci , czy ma to jakies znaczenie dla banku przy sprawdzaniu tego czy remont zostal wykonany?)

Czym rozni sie ta opcja od opcji tego ze do banku oddalabym tylko 10% a drugie 10% zatrzymalabym dla siebie?

Doradca staral mi sie to wytlumaczuc ale nie moglam zrozumiec. W pierwszej opcji czyli po oddaniu do banku 20% w tym 10% moich oszczednosi na remont wartosc mieszkania wynosila 242260 a w drugiej opcji z 10% wkladem wartosc byla taka jak u dewelopera czyli do 221130zl.

Ktora z opcji jest dla mnie korzystniejsza? Moze mi to Pan to jakos prosto wyjsnic? Prosze o pomoc.

Witaj Kasiu,

Już pisałem i może się powtarzam – śmiało do mnie po imieniu 🙂

Podejrzewam, że doradca chce maksymalnie obniżyć wskaźnik LTV (stosunek kwoty kredytu do wartości nieruchomości). Im mniejszy wskaźnik LTV tym lepsze warunki kredytu hipotecznego – niższe oprocentowanie, brak kosztów związanych z ubezpieczeniem niskiego wkładu własnego.

Jeżeli na spotkaniu z Klientem słyszę, że Klient chce kupić mieszkanie, a z własnych środków chce je później wykończyć / wyremontować to również analizuję opcję, którą zaproponował Tobie Twój doradca kredytowy. Rozumiem, że początkowo chciałaś kupić mieszkanie angażując minimalny wkład własny, a później wykończyć je z własnych oszczędności. Faktycznie warto rozważyć opcję, w której środki przeznaczone na remont wpłacasz deweloperowi, a dobierasz kredyt na wykończenie.

Koszt inwestycji w obu przypadkach będzie taki sam.

Kwota kredytu hipotecznego również się nie zmieni.

Różnica polega na tym, że mieszkanie wykończysz z pieniędzy z kredytu, a nie środków własnych – swoje środki wpłacisz deweloperowi. Będziesz też musiała zrobić koszt i później bank zweryfikuje wykonane prace.

Specjalnie zaznaczyłem na czerwono wartość nieruchomości. To nie jest tak, że cena zakupu + kwota przeznaczona na wykończenie da nam wartość ostateczną, na jaką rzeczoznawca wyceni nieruchomość. Pisałem o tym właśnie w artykule powyżej.

Na pewno zaciągając kredyt na zakup + remont wartość nieruchomości będzie wyższa. Bank oszacuje wartość przyszłą (po remoncie). W OPCJI I – bank przyjmie stan deweloperski.

W obu tych opcjach będzie inny wskaźnik LTV.

Opcja I 199.017 / 221.130 * 100% = 90%

Opcja II 199.017 / 243.243 * 100% = 81,81%

W drugiej opcji będziesz musiała ewentualnie zainwestować trochę więcej – 20% ale od kosztów całej inwestycji (zakup + remont), czyli jakieś 49.754, a nie 44.226 (20% od ceny zakupu). Jak zauważysz przy podanych parametrach w OPCJI II kwota kredytu stanowi 81,81% wartości nieruchomości. Jest na „styku”. Żeby uzyskać lepsze warunki kredyt nie może przekroczyć 80%. Musisz zdać się tu na doświadczenie doradcy, który dokładnie powinien przeanalizować sprawę i ewentualnie posiłkować się opinią rzeczoznawcy co do przyszłej wartości mieszkania.

Co do pozostałych Twoich pytań.

Koszt remontu zawsze ma wpływ na wartość nieruchomości. Co więcej, przy niskim kosztorysie przedstawionym do banku bank może poprosić o ponowne przeliczenie kosztów i ich zwiększenie, bo uzna, że koszty są za małe i nie wystarczą na remont.

Jeżeli nie wykorzystasz wszystkich środków, nie zwracasz ich do banku. Banki nie wymagają faktur, więc tak naprawdę bank nie wie, czy wymalowałaś mieszkanie za 2500 zł czy za 2300 W drugą stronę nie ma znaczenia – jeżeli wydasz więcej to ok. Nie wiem, na jaki bank się zdecydujesz, ale pamiętaj proszę, żeby w kosztorysie ujmować tylko te rzeczy, które faktycznie później zrobisz.

Zazwyczaj korzystniej jest środki przeznaczone na remont przekazać na zakup i dobrać na remont z banku, pod warunkiem, że wpływa to znacząco na wartość wartość mieszkania i obniża wskaźnik LTV do poziomu, przy którym uzyskamy lepsze warunki kredytu. Dodatkowo w Twoim konkretnym przypadku będziesz mogła starać się o kredyt w bankach, które wymagają w ogóle minimum 20%.

Jest trochę więcej formalności – kosztorys i ewentualne rozliczenie remontu, ale dobry doradca kredytowy powinien ogarnąć temat bez problemu.

Witaj Robercie,

w jednej ze swoich wypowiedzi napisałeś: „Jeżeli nie wykorzystasz wszystkich środków, nie zwracasz ich do banku. Banki nie wymagają faktur, więc tak naprawdę bank nie wie, czy wymalowałaś mieszkanie za 2500 zł czy za 2300.” – i tu nasuwa mi się pytanie: Co się stanie jeśli przedstawię bankowi kosztorys remontu i uzyskam kredyt na wykończenie, a tego remontu nie wykonam wcale lub wykonam tylko część z tych prac ujetych w kosztorysie?

Witaj Ewelino,

W najczarniejszym scenariuszu teoretycznie bank może wypowiedzieć umowę kredytu ze względu na fakt, że środki z kredytu nie zostały wykorzystane zgodnie z przeznaczeniem/celem. Pamiętaj proszę, że jeżeli wnioskujesz o kredyt na wykończenie to szacując wartość nieruchomości, bank przyjmuje zazwyczaj jej wartość po remoncie, czyli wyższą. Wartość nieruchomości ma wpływ na warunki kredytu: oprocentowanie, ewentualne ubezpieczenie niskiego wkładu własnego itd.

Robiąc kosztorys remontu warto wpisywać rzeczy, które faktycznie zrobimy później w mieszkaniu. Jeżeli czegoś nie zrobimy i będzie kontrola z banku – trzeba będzie się tłumaczyć. Wszystko zależy od konkretnej sprawy, banku – przy drobiazgach, których nie zrobiliśmy, a są ujęte w kosztorysie jakoś można się wytłumaczyć (choć banki potrafią się czepiać drobiazgów 😉 ). Jednakże całkowity brak prac remontowych czy jakieś duże uchybienia/braki – może spowodować duże komplikacje.

Dzień dobry. Cz mogę prosić o namiar na doradcę z Poznania. Proszę mi powiedzieć jeszcze, czy jeżeli dom, który chcemy kupić kosztuje 428 tys. zł, a mamy tylko 10% tej kwoty, czy istnieje możliwość, że dostaniemy kredyt na tę nieruchomość oraz chociaż na częściowe wykończenie?

Witaj Olu,

Przesłałem na podanego maila namiary na dobrego doradcę z Poznania.

Jest możliwość, żeby dodatkowo skredytować wykończenie domu. Ewentualnie będziecie musieli zainwestować 10% od całości inwestycji. Nie wiem, ile dodatkowo będziecie chcieli na wykończenie? Załóżmy, że 50.000. Podam więc przykład:

Całość inwestycji wyniesie 478.000 (428 zakup + 50 wykończenie)

Wasz wkład 10% – 47.800.

Bank skredytuje resztę, 430.200 pod warunkiem, że rzeczoznawca określi wartość nieruchomości na minimum 478.000.

Jeżeli na przykład wycena będzie na 460.000 to bank maksymalnie udzieli kredytu hipotecznego na kwotę 414.000 (90% z wyceny).

Czy mogę prosić o namiar na doradcę z Poznania?

Przesłałem na maila, właśnie odpisałem też na Twój wcześniejszy komentarz.

Dzień Dobry, czy orientuję się Pan, w jaki sposób w Millenium Bank należy rozliczyć się z kredytu remontowego połączonego z kredytem na zakup mieszkania. Czy przychodzi jakiś pracownik z banku, czy należy przedstawić zdjęcia, czy może w jakiś inny sposób?

Witaj Kingo,

A jak masz zapisane w umowie kredytowej? Z tego co pamiętam to w Mille przedstawiasz zdjęcia po wykonaniu prac.

Witam. Jest szansa na doradcę lub pomoc w kredycie hipotecznym w Legionowie?

Witaj Łukaszu,

Mogę ewentualnie polecić Tobie doradcę z Warszawy. W Legionowie nie znam osoby, którą mógłbym polecić.

Dzień dobry,

Czy to prawda że pieniądze na wykończenie mieszkania w ramach kredytu hipotecznego są wypłacane przez bank dopiero po podpisaniu aktu notarialnego? Mój deweloper poinformował mnie że przewidywany czas podpisania aktu to trzy miesiące po odebraniu mieszkania. Właśnie wyszłam z taką informacją od doradcy finansowego.

Pozdrawiam

Witaj Paulino,

Nie do końca się z tym zgodzę. To oczywiście zależy od konkretnego banku, ale bardzo często środki przeznaczone na wykończenie są wypłacane po odbiorze mieszkania, a nie po akcie końcowym.

Również pozdrawiam

Robercie, świetny artykuł. Pomógł nam podjąć decyzję o zakupie większego mieszkania do remontu. Czy mógłbyś polecić doradcę kredytowego z Katowic. Niestety Ci, których znam to liczą tylko na naiwność ludzi i wpychają im dodatkowe ubezpieczenia 🙁 z góry serdecznie dziękuję

Witaj Marzeno,

Dzięki za miłe słowa 🙂

Kontakt do doradcy z Katowic wysłałem na podanego maila.

PS: Niektóre ubezpieczenia są korzystne i powodują uzyskanie lepszej oferty. Fakt, że nie wszystkie i trzeba być czujnym 🙂

Czy dobierajac kredyt na wykończenie mieszkania do kredytu hipotecznego, faktycznie pracownik banku przychodzi na dana nieruchomośc i sprawdza czy coś juz tam było zrobione i faktycznie jest potrzebne na wykonczenie np . 50 tys.?

Witaj Beato,

Stan aktualny mieszkania będzie widoczny na wycenie (rzeczoznawca robi zdjęcia mieszkania) lub dostarczacie zdjęcia do banku sami (później są weryfikowane w trakcie inspekcji). Więc raczej będzie widoczne to, co już zostało zrobione w mieszkaniu.

Co do kwoty kosztorysu – zazwyczaj bank nie wnika czy na wykończenie potrzebujecie 40 czy 50 tys. Standard wykończenia zależy od kredytobiorcy – jeden może zdecydować się np. na panele za 20 zł/mkw, inny na deski za 300 zł/mkw – wtedy koszt podłóg u jednego będzie wynosił 2000 zł, u innej osoby np. 12.000 zł.

Oczywiście bank może zakwestionować kosztorys, ale zazwyczaj jeżeli przesadzisz z cenami – np. wpiszesz samo malowanie mieszkania za 50.000 🙂

Witaj Robercie,

mam do Ciebie pytanie w związku z kredytem na wykończenie domu.

Dom zamierzamy zakupić ze środków własnych i będzie w stanie surowym zamkniętym. Będziemy potrzebowali pieniędzy na wykończenie. Czy wówczas też musimy mieć dodatkową gotówkę na wkład własny czy wkładem jest sam dom i działka na którym stoi.

Chcielibyśmy wziąć 220 tys za dom zapłacimy 280tys. Jak to jest z tymi wycenami przy kredycie na samo wykończenie?

Chcieliśmy w pierwotnej wersji 250 tys z własnych środków przeznaczyć na zakup + 30 od banku i reszta na wykończenie, ale nie wiem jak to wszystko ogarnąć i czy wówczas byłaby szansa na kredyt w takiej wysokośći bez konieczności dodatkowego wkładu własnego…Pogubiłam się

Witaj Aniu,

Banki powinny bez problemu potraktować zakupiony dom, jako wkład własny. Wówczas skredytują 100% remontu/wykończenia.

Bank/rzeczoznawca przyjmie do wyceny przyszłą wartość domu (po wykończeniu) na podstawie kosztorysu i planowanych prac.

Jeżeli kupicie dom za 280.00 to bank powinien Wam później udzielić kredytu na wykończenie w pełnej wysokości wynikającej z kosztorysu. Oczywiście kwota kredytu nie może przekroczyć w zależności na jaki bank się zdecydujecie – 90% lub 80% wartości domu po wykończeniu.

Robercie bardzo dziękuję Ci za odpowiedź i mam jeszcze jedno pytanie.

Jaki bank Ty byś polecił jeśli chodzi o kredyt hipoteczny? I czy w każdym banku część kredytu można przeznaczyć na dowolny cel?-zakup samochodu.

Aniu przy tak dużym wkładzie własnym dużo jest ciekawych ofert. Trudno jest mi jednoznacznie polecić konkretny bank, nie wiem na jaki okres chcecie kredyt hipoteczny, Wasz wiek, czy zależy Wam na wcześniejsze spłacie/nadpłacie to może mieć znaczenie w krótkim okresie itd…

Warto odwiedzić Pekao, PKO BP (zwłaszcza jeżeli posiadacie tam rachunek osobisty), ciekawą promocję ma również ING, Raiffeisen Bank, BZ WBK bez prowizji do końca sierpnia.

Nie we wszystkich bankach można wystąpić o dowolny cel, nie szkodząc sobie w niskim oprocentowaniu celu głównego (mieszkaniowego). Przy wykończeniu mieszkania kiedy w kosztorysie uwzględnicie dodatkowe koszty na nieprzewidziane wydatki, to może się okazać, że zostanie Wam z tego trochę środków na auto 😉

Świetny artykuł! Wiele mi wyjaśnił. Czy zna Pan dobrego doradcę z Puław? Pozdrawiam

Witaj Basiu,

Dziękuję za miłe słowa 🙂 W samych Puławach niestety nie znam doradcy, którego mógłbym z czystym sumieniem polecić. Mogę polecić kolegę z Lublina, który obsługuje również Twój region. Wysłałem kontakt na maila.

Również pozdrawiam

Proszę o kontakt do doradcy z okolic Katowic

Witaj Piotrze,

Przesłałem kontakt do zaufanego doradcy z Katowic na maila.

Witam, czy mogłabym prosić o namiar na doradcę z Warszawy, z góry dziękuję 🙂 pozdrawiam.

Witaj Dominiko,

Przesłałem kontakt do zaufanego doradcy kredytowego z Warszawy na maila.

Również pozdrawiam

Dzień dobry,

Ja mam następujące pytanie. Chcę wziąć kredyt hipoteczny plus na wykończenie. Mieszkanie ma 45,25 m2, kwota 244,350 +taras 15m2 (7,500zl) +komórka 3m2 (6000zl) oraz miejsce w garażu podziemnym 25000. Kwota łączna inwestycji to 283 tyś. chcę dobrać do tego kredyt na wykończenie 40 tyś. Maksymalna kwota za metr jaką mogę uzyskać to 6,800zl. Pytanie, czy przy wyliczeniach, bank bierze pod uwagę całość inwestycji, łącznie z garażem który nie zwiększa powierzchni oraz z moim 10% wkładem własnym? Czy tym co mi pożycza?

Dzień dobry Sebastianie,

Jeżeli bank przyjmie pod zabezpieczenie również garaż i komórkę to wówczas 10% wkładu własnego będzie liczone od całości inwestycji (zakup + wykończenie). Pytanie czy garaż będzie przynależał do mieszkania czy będzie nabywany jako udział w garażowcu z osobną księgą wieczystą. W zależności od sposobu nabycia miejsca parkingowego nie wszystkie banki będą mogły go skredytować. Wówczas może być problem z docelową wartością mieszkania, jeżeli np. bank nie weźmie pod uwagę wartości miejsca parkingowego.

Pamiętaj, że bank jest w stanie skredytować maksymalnie 90% od wartości z wyceny.

Dzień dobry 🙂 Jestem na etapie starania się o kredyt hipoteczny wraz z gotówką na remont mieszkania (rynek wtórny) na kwotę 20tyś. Dostałam do wypełnienia kosztorys remontu na tę kwotę oraz informację, że można też w ciągu 6 mscy dobrać kredyt na remont. Moje pytanie, czy lepiej od razu przy kredycie starać się o pieniądze na remont, czy dobrać od razu po otrzymaniu kredytu na mieszkanie ? Jeżeli chodzi o kosztorys, czy mogę wpisać tam cokolwiek czy dokładnie muszę sprawdzić ceny produktów potrzebnych do remontu ? Będę się z tego rozliczała w postaci faktur ?

Witaj Elu 🙂

Lepiej od razu wnioskuj o kredyt na zakup + remont. Po decyzji kredytowej będziesz miała pewność, na czym stoisz. Jak zawnioskujesz później o kredyt na remont – wcale nie ma pewności, że bank go przyzna. Z doświadczenia wiem, że lepiej od razu wnioskować o całość, później mogą pojawić się problemy z podwyższeniem kwoty kredytu i dodatkowe dokumenty od początku… 😉

Co do kosztorysu – nie wiem, w jakim banku będziesz ubiegała się o kredyt. Przy niewielkiej kwocie możesz wpisać orientacyjne koszty, jednak, żeby nie odbiegały bardzo od cen rynkowych. I ważne – wpisuj tylko te rzeczy, które faktycznie później zrobisz w mieszkaniu. Rozliczenie remontu w zależności od banku to kwestia pokazania zdjęć z przeprowadzonych prac lub inspekcji osoby z banku. Praktycznie żaden bank nie wymaga już rozliczania na podstawie faktur. Zapytaj ewentualnie swojego doradcę kredytowego.

Dzień dobry. Mam takie pytanie, chce z narzeczonym kupić mieszkanie w stanie deweloperskim zamkniętym 61 metrów. Koszt to 230tyś. Chcielibyśmy dostać z 300tysięcy kredytu wkładu własnego mamy 30 tyś. Tylko problem jest w tym, że akt własności będzie dopiero podpisany w lecie. My obecnie wynajmujemy mieszkanie więc zależało by nam by odrazu dostać gotówkę na remont i zrobić sobie wszystko co najważniejsze i się wprowadzić by nie płacić raty kredytu plus dodatkowo za wynajem. Czy istnieje jakaś możliwość byśmy dostali te 230 tyś na mieszkanie i 70 tyś na remont? Czy w to wchodzą takie rzeczy jak wanna czy toaleta? Przepraszam za chaotycznos Ale ciężko mi wyjasnic o co chodzi

Witaj Olu,

Banki mogą uruchomić część kredytu przeznaczoną na wykończenie wcześniej, po odbiorze mieszkania. Niekoniecznie trzeba będzie czekać na akt własności. Musisz ustalić z deweloperem kiedy przekaże Wam klucze do mieszkania, mówiąc ściślej: kiedy nastąpi przekazanie mieszkania. Często jest to robione wcześniej niż sam akt notarialny przenoszący własność.

W zależności od banku i dewelopera jest szansa, że otrzymacie pieniądze na wykończenie i zrobicie remont, zanim podpiszecie akt notarialny przenoszący własność.

Co do elementów remontu – tak. Biały montaż, czyli np. wanna, toaleta spokojnie może być kredytowany.

Witaj Robercie,

Świetny artykuł. Czy może Pan polecić doradcę z okolic Poznania?

Pozdrawiam

Tomasz

Witaj Tomku,

Namiary na zaufanego doradcę w Poznaniu masz już na mailu. Również pozdrawiam

Drogi Robercie jestem pod ogromnym wrażeniem Twojej wiedzy i samego bloga.

Od pewnego czasu z narzeczonym zastanawiamy sie nad zakupem połowy bliźniaka 95m od developera. Cena domu 280 tyś. Odłożone mamy 60 tyś. Wykończenie domu wyliczyliśmy na 40 tyś. Narzeczony z ojcem zrobią wszystkie prace budowlane. Analizujemy kredyt w PKO S.A. Kredyt hipoteczny Mieszkam spokojnie zakup + wykończenie. Marża banku 1.7% stopa referencyjna 1.72 oprocentowanie nominalne 3.42. Okres kredytowania 25 lat. Nie wiem czy lepiej dla nas jest wpłacić 10 % wkladu czy uzbierać do 20%. Obydwoje mamy po 34 lata. Umowy na czas nie określony. Nie mamy dziecie i żadnych zobowiązań finansowych. Po nocach już nie śpię. Mój chłop podchodzi do wszystkiego bardzo luźno a ja się martwię. Pozdrawiam Anna

Witaj Aniu,

10% to 32.000, 20% to 64.000. Posiadacie 60.000 więc jest blisko 20%. Możecie też wpłacić kwotę pośrednią np. 15%.

Przy wkładzie własnym 20% macie większy wybór ofert, np. Bank Pocztowy, BGŻ BNP Paribas czy ING, które równie, ż mają ciekawe oferty, ale bardzo zbliżone do oferty Pekao.

Pytanie, ile czasu zajęłoby Wam uzbieranie kwoty do pełnych 20%. Jeżeli trwałoby to długo, może okazać się, że cena nieruchomości wzrośnie i znowu Wam zabraknie. Jeżeli jesteście w stanie szybko dojść do 20% to warto rozważyć tą opcję – na pewno będzie trochę taniej, niż przy wkładzie 10%. Z drugiej jednak strony osobiście uważam, żeby nie pozbywać się całej gotówki, lepiej mieć odłożone środki na różne nieprzewidziane wydatki, zwłaszcza przy wykańczaniu domu. Również pozdrawiam

Witam chciałam podpytac czy mbank może podważyć koszt wykonania remontu.Mamy kredyt hipoteczny z kwotą 90000 na remont.Podobno nie oczekują rachunków tylko robią zdjęcia. A co jeśli remont uda nam się zrobić za mniejsza kwotę

Witaj Joanno,

Faktycznie banki raczej nie wymagają. Rozliczenie odbywa się na podstawie zdjęć. Wszystkie prace, które podałaś w kosztorysie powinny być zrobione. Trudno jest dokładnie wyliczyć wszystkie koszty remontu. Jeżeli wydasz trochę mniej na remont nie sądzę, żeby bank to zauważył. Ale jeżeli np. wpiszesz w kosztorysie kuchnię w zabudowie za 30.000, a kupisz meble za 4.000 to może być problem.

Witaj,

naprawdę sensowny artykuł. jeśli każdy doradca hipoteczny w kraju miała takie pojęcie w temacie to byłoby rewelacyjnie!

Nie ma się do czego przyczepić. Super robota!

Dziękuję Agnieszko 🙂 Jesteś doradcą?

Witam,

Mam pytanie odnośnie kredytu na wykończenie. Zamierzam kupić mieszkanie i dodatkowo chce dobrać kwotę na wykończenie. Kiedy otrzymam gotówke na konto na remont mieszkania?? Jaki czas oczekiwania?

Słyszałem dwie wersje. Jedna że odrazu po tym jak podpiszę umowę kredytową , a drugą że dopiero po podpisaniu aktu notarialnego.

Pozdrawiam

Witaj Szymonie,

Kupujesz mieszkanie na rynku pierwotnym (od dewelopera) czy na rynku wtórnym?

Cześć,

chciałbym kupić mieszkanie w kamienicy w celach inwestycyjnych – pod wynajem.

56m2

430 tys cena mieszkania

70 tys remont

Chciałbym przerobić mieszkanie z 2-pokojowego na 4-pokojowe. Koszty remontu (jak i wartość mieszkania) byłyby mniej więcej porównywalne (a dla konkretnego inwestora przerobionego nawet wyższa), bez znaczenia czy zostawiam stary układ robiąc jako mieszkanie dla „siebie” czy nowy „na wynajem”. Boje się jak bank do tego podejdzie – czy nie zarzuci mi zmiany przeznaczenia lokalu?

Czy w takim wypadku bank sprawdzałby poprawność wykonania całego remontu po ukończeniu z kosztorystem czy jedynie przed każdą kolejną transzą? Czy możesz polecić bank, który dla kwoty ok. 70-80 tys na remont przewidywałby tylko w takim razie dwie transze? 😉

Pozdrawiam,

Krzysztof

.

Cześć Krzysiek,

Poniżej odpowiedzi…

Czy możesz polecić bank, który dla kwoty ok. 70-80 tys na remont przewidywałby tylko w takim razie dwie transze?

Większość banków podzieli to na max 2 transze. Jednym z najbardziej liberalnych z mojego doświadczenia jest ING.

Czy w takim wypadku bank sprawdzałby poprawność wykonania całego remontu po ukończeniu z kosztorysem czy jedynie przed każdą kolejną transzą?

Musisz przyjąć, że po każdej transzy bank może sprawdzić zakres prac – i dobrze byłoby, żeby elementy wykazane w kosztorysie zostały zrobione.

Boje się jak bank do tego podejdzie – czy nie zarzuci mi zmiany przeznaczenia lokalu?

Nie znam dokładnie szczegółów, ale z tego co napisałeś przy planowanych zmianach, status lokalu nie zmieni się. W dalszym ciągu będzie to lokal mieszkalny, więc pod tym kątem nie sądzę, żeby był jakiś problem. Pamiętaj jednak, że jeżeli planowane zmiany ujęte w kosztorysie dla banku wymagają stosownych pozwoleń, zgód itp. to bank na pewno o nie poprosi.

Również pozdrawiam

Dzień dobry, dostałam kalkulację kredytu hipotecznego z pożyczką na wykończenie. Mieszkanie będzie oddane za dwa lata, kredyt na zakup mieszkania dostaję od razu, na wykończenie przy odbiorze mieszkania. Mimo to bank nalicza odsetki od samego początku od całej sumy, łącznie z wypłacaną w późniejszym terminie pożyczką wykończeniową. Czy to jest zgodne z przepisami?

Pozdrawiam

Daria

Witaj Dario,

Poważnie??? Pierwsze słyszę… A jaki to bank? Może doradca zasymulował kredyt, który będzie uruchomiony jednorazowo, a nie w transzach, mówiłaś mu o tym?

Prześlij proszę mi tą kalkulację najlepiej na maila (robert@wasilewski.co) zobaczę i wtedy coś sensownego Ci odpowiem.

Również pozdrawiam

Dzień dobry.

Czy z kredytu hipotecznego na zakup i wykończenie domu, można kupić dom i zamontować pompę ciepła wraz z panelami fotowoltaicznymi? Banki zaakceptują taki kosztorys?

Dzień dobry Wiktorze,

Nie miałem takiej sytuacji, ale jeżeli kosztorys będzie obejmował ww elementy – moim skromnym zdaniem nie sądzę, żeby był problem z akceptacją.

Witam

Zamierzam z mężem kupić mieszkanie i chcemy wziąć kredyt hipoteczny również na remont. Zastanawia nas kwestia tego jaki jest czas na zrobienie remontu biorąc takie kredyt. Czy jest jakieś ograniczenie. Dodam że mąż pracuje w delegacji i remont robiły sam

Witaj Magdo,

Generalnie kredytobiorca określa termin zakończenia prac remontowych i banki zazwyczaj to akceptują. Co do ograniczeń – na pewno jakieś są 🙂 W przypadku np. budowy domu – z reguły do 2 lat. W przypadku remontu…. hmmm… muszę to sprawdzić. Osobiście miałem okresy mniej więcej do roku czasu. Nie zdarzyło mi się, żeby któryś z moich Klientów chciał dłużej remontować niż 12 miesięcy, dlatego nie miałem potrzeby sprawdzania jaki jest maksymalny czas na zakończenie remontu. Do roku czasu nie sądzę, żeby był problem. Dłużej – nie wiem, ale się dowiem 🙂

Jakby mógł Pan się dowiedzieć byłabym bardzo wdzięczna, pytam z tego względu że mąż sam będzie robił remont ale pracuje w delegacjach i jak jest w domu to są to krótkie okresy, 4-5 dni a remontu niestety troszkę będzie.

Sprawdziłem w kilku bankach i do 12 miesięcy standardowo akceptują czas na zakończenie remontu.

Dobrze, dziękuję bardzo za pomoc i informację

Mam jeszcze jedno pytanie czy kupując dom zawsze przyjeżdża rzeczoznawca na wycenę kupowanej nieruchomości ? Jak to wtedy wygląda? Chcemy kupić w sumie pół dużego domu + do tego działka i budynki gospodarcze które są jako wspólnota osób które mieszkają w drugiej części domu. Koszt nieruchomości to 160 tyś + do tego na remont 60 tyś bo góra jest cała do poprawy ponieważ jest w stanie takim jak się kiedyś kiedyś robiło z czasem dół też trzeba by było poprawić czy to jakoś uwzględniane?

W zależności od banku – może to być rzeczoznawca skierowany przez bank, ale dużo banków daje też możliwość dostarczenia własnej wyceny. Nie mniej jednak rzeczoznawca z banku czy nasz musi przyjechać, obejrzeć nieruchomość i zrobić zdjęcia, żeby wykonać wycenę.

W przypadku kiedy kredyt hipoteczny jest przeznaczony na zakup i remont – rzeczoznawca określa dwie wartości nieruchomości – obecną i przyszłą po remoncie, na podstawie kosztorysu. Jeżeli remont i kosztorys będzie dotyczył tylko góry domu – to przyjmie wartość domu nie uwzględniają remontu dołu w przyszłości.

Mała uwaga: jeżeli nieruchomość jest we współwłasności – to będzie problem z kredytem. Banki nie chcą zabezpieczać się na udziałach w nieruchomości – proszę dokładnie upewnić się w banku i powiedzieć o tym doradcy.

Witam,

Chciałam zapytać o czas oczekiwania pieniędzy na remont. Mieszkanie zostało odebrane na początkująca, odrazu podpisaliśmy polisę na mieszkanie i wydaliśmy ja do banku. Teraz otrzymaliśmy e-mail ze cesja (polisa) przyjdzie poczta, musimy podpisać i odesłać. Jak myślisz, ile to wszystko jeszcze potrwa zanim dostaniemy pieniądze, ponieważ mamy już umówiona ekipę remontowa za 20 dni? (Mbank)

Witaj Paula,

Trudno mi powiedzieć. A doradca Wasz doradca nie może sprawdzić tego w centrali, na jakim etapie jest cesja z polisy? Myślę, że do czasu pojawienia się ekipy remontowej sprawa powinna być już załatwiona, ale sugerowałbym dzwonić do banku lub doradcy i pilotować sprawę na bieżąco.

Witaj Robercie,

Ja mam troche inny temat, ale zbliżony. Chodzi o moja córkę. Chce kupić mieszkanie z wtórnego rynku 104 m + komorka i stanowisko garażowe. Chce zrobić remont dwóch łazienek i aneksu kuchennego na aneks kuchenny z tzw wyspa. Agent wycenił mieszkanie 1 mln 145 tys. zl. Czyli cena 1 m kształtuje nie na wysokości 10 tys. 500 zl + 30 tys.zl za komórkę i 30 tys zl. za stanowisko garażowe. Bank chce jej przyznać 1 mln 350 tys. zl , z czego wkład własny 195 tys. zl.

Agent z innego biura wycenił 1 m2 w tej dzielnicy na 12 tys. zl z zejściem na 11.500 tys. + 25 tys.za stanowisko garażowe i 25 tys. za komórkę. Zaznaczam, ze jest to prestiżowa dzielnica w Warszawie. oczywiscie w tym dwie łazienki do remontu i przeróbka aneksu kuchennego na aneks kuchenny z wyspa.

Chcialabym poznać Twoje stanowisko w tej sprawie jako eksperta.

Witaj Aniu,

Trudno jest mi wypowiadać się na ten temat. Rozpiętości w wycenie czy cenie zdarzają się i to często. Stara prawda mówi, że coś jest warte tyle ile ktoś inny jest gotów za to zapłacić 🙂

Pod kątem kredytu kluczowa będzie wartość przyjęta przez bank z operatu szacunkowego.

Nie wiem, czy bardziej pytasz o kwestie kredytowe czy różnice w opiniach agentów.

Dzień dobry, mogę prosić o namiar na dobrego doradcę w Poznaniu?

Witaj Aniu,

Przesłałem na podanego maila kontakt do dobrego doradcy w Poznaniu.

Dzień dobry, czy mogę prosić o namiar na dobrego doradcę w Gdańsku? Z góry dziękuję i pozdrawiam 🙂

Witaj,

W Gdańsku mogę polecić dobrego doradcę kredytowego. Namiary wysłałem na podanego maila.

Również pozdrawiam 🙂

A morze się tak zdarzyć, że wydam na remont 100 tys. a bank przyjmie, że mniej?

Witaj,

Jeżeli masz na myśli, że wydasz 100 tys. a bank przyjmie wartość mieszkania niższą niż cena zakupu + te 100 tys. na remont – to odpowiem, że tak. Może się zdarzyć, że cena zakupu (np. 400 tys) + wydatki na wykończenie (np. 100 tys) nie dadzą wartości nieruchomości na poziomie 500 tys.

Załóżmy, że w Twojej lokalizacji/dzielnicy średnia cena za metr kwadratowy wykończonego mieszkania wynosi 10.000 zł. Ty kupujesz np. mieszkanie 40 m2 za 400.000 i „wrzucasz w remont/wykończenie dodatkowo 100.000. Liczysz na wartość po remoncie na poziomie 500.000, czyli 12.500 zł/m2. I tu pytanie, czy rzeczoznawca będzie w stanie taką wartość przyjąć, jeżeli dookoła mieszkania sprzedają się średnio po wspomnianej cenie 10.000/m2.